不動産投資は本当に儲からないのか?

儲かるやり方もあるし、儲からないやり方もある。

これに関しては結論、やり方次第です。

儲かるやり方もあれば儲からないやり方もあります。

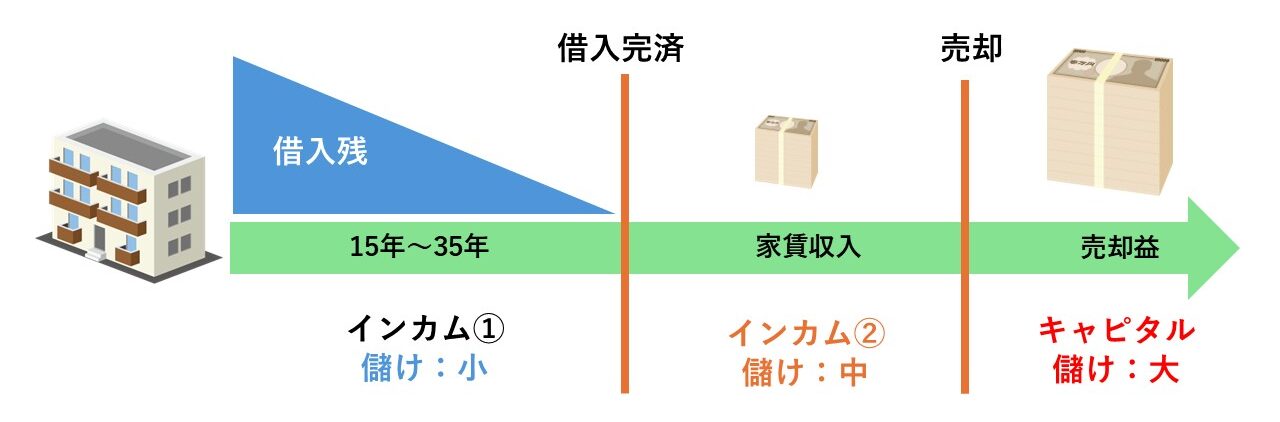

不動産投資は基本的に長期間保有しておけば儲かります。

不動産の儲けのフェーズを見てみましょう。

上のイメージのように時間が資産をつくってくれる性質の投資商品なので目先の利益を求めて短期的に運用しようとすると失敗をしてしまう可能性が高くなります。

短期的な利益を求めるのであれば他の投資商品の方が向いているかもしれません。

あと、儲からないと言われる方の理由として過剰な期待値を持ってしまっているケースがあります。

不動産価格が高騰している中で、購入した物件が1年で3倍になった、5倍になった、などの話をよくニュースなどで目にしますがこういったキャピタルゲイン狙いで不動産を所有するのも間違いではありませんが、いざ1年後の販売価格が期待値を下回っていた場合などに「失敗した」と感じてしまうケースが多いようです。

まずは不動産投資がどういった性質の投資商品なのかを事前にきちんと把握しておくことが重要だと言えます。

他の手法との比較

不動産投資を「儲からない」と判断する前に、他の投資手法と比較してみましょう。投資にはそれぞれ特徴があり、どれが正解というものはありません。

ただし、目的に合った投資手段を選ばないと「思っていたのと違う」と感じることになってしまいます。

投資手段比較表

| 投資手段 | 短期的な儲け | 長期的な資産形成 | リスク | 手間 |

| 株式投資 | ◎高い | 〇可能 | △中程度 | 〇少ない |

| 仮想通貨 | ◎非常に高い | △不安定 | ×非常に高い | 〇少ない |

| 投資信託 | 〇平均的 | 〇平均的 | △中程度 | ◎非常に少ない |

| 不動産 | △やや低い | ◎非常に高い | 〇長期であれば低い(運用次第) | 〇少ない |

不動産投資は時間がかかる分、長期的に安定したリターンを見込めます。

特に以下の点が大きなメリットです

- 「私的年金」としての収入口を築ける

- インフレによって家賃が上がることも期待できる

- 銀行融資を使うことで、少ない自己資金でも大きな資産を動かせる(レバレッジ効果)

これらは、他の金融商品にはない「現物資産」ならではの強みです。

では、各投資手段について詳しく見ていきましょう。

株式投資

株式投資は、企業の株を購入してその値上がり益(キャピタルゲイン)や配当金(インカムゲイン)を得る投資手法です。証券口座さえあれば誰でも始められる手軽さと、情報が豊富にある点から、個人投資家にも非常に人気があります。

短期的な値動きが大きいため、デイトレードやスイングトレードといった短期売買で大きな利益を狙うことも可能です。一方で、決算発表や世界情勢、為替の影響など多くの要素に左右されるため、安定した収益を出すには一定の知識と経験が必要です。

長期的には、積立投資や高配当銘柄への投資を通じて資産形成が可能ですが、リーマンショックやコロナショックのような暴落時に耐えられるメンタルも必要です。

仮想通貨

ビットコインやイーサリアムに代表される仮想通貨は、ここ数年で一気に注目を集めた投資手段です。取引所で簡単に売買でき、24時間365日取引ができるという自由度の高さがあります。

特に2020年以降、価格が急騰する局面が何度も見られ、「億り人(資産1億円を超えた人)」を生んだことでも話題になりました。こうした大きなリターンを狙える一方で、価格変動の激しさは全投資手段の中でもトップクラス。1日に数十%動くことも珍しくありません。

また、法規制やセキュリティ、取引所の信頼性など、まだ整備途上の部分も多いため、安定した長期資産として考えるのはやや危険です。あくまでハイリスク・ハイリターンな投機対象と位置づけるのが現実的です。

投資信託

投資信託は、投資家から集めた資金をプロが運用してくれる金融商品です。

株式や債券、不動産などを組み合わせて運用されるため、初心者にも始めやすく、分散投資が可能という特徴があります。

特に「つみたてNISA」や「iDeCo」など、国の制度と組み合わせることで節税しながら長期投資ができる点が魅力です。リスクは比較的中程度で、元本割れのリスクはあるものの、長期で持つことである程度のリターンが見込めます。

一方、即時性のある利益は狙いにくく、リターンは控えめ。あくまで「長期・安定・少額からコツコツ」という投資スタイルにマッチする商品です。手間は最も少なく、完全放置も可能というのは大きな利点ですが、資産を急激に増やすには向きません。

不動産

そして本題の不動産投資。マンションやアパート、一戸建てなどを購入し、家賃収入や売却益を得るのが基本的なスタイルです。株や投資信託と違い、「現物資産を保有する」という点が最大の特徴です。

一度入居者が決まれば、毎月安定した家賃収入が見込めるのが大きな強み。また、金融機関からの借入(ローン)を使うことで自己資金が少なくても大きな物件を購入できる「レバレッジ効果」も魅力の一つです。

長期的には、物件の資産価値が上がったタイミングで売却し、キャピタルゲインを得ることも可能。さらに節税効果や相続対策にも活用でき、単なる投資以上に資産管理の道具としても使われています。

ただし、物件選び・管理・融資戦略など複雑な要素が絡むため、個人で行うには手間がかかり、勉強も必要。また空室リスクや修繕費といった予期せぬ出費が利益を圧迫する可能性もあります。

信頼できるパートナー(不動産業者)を見つける事が成功への最大のポイントなのかもしれません。

不動産投資で儲けを出すために伝えたい5つのアドバイス

ここからがこの記事の本題です。

「不動産投資=儲からない」と言われる理由の多くは、戦略を誤ってしまったり、情報不足のまま始めてしまうことに起因します。

ここでは、不動産投資で着実に成果を出すための5つのアドバイスをお伝えします。

家賃収入と「出口戦略」を両立させる視点を持つ

多くの初心者が見落としがちなのが、「出口戦略」です。

物件を購入する際、「いくらで貸せるか」ばかりに注目してしまいがちですが、将来的にその物件をいくらで売却できるかという視点も同じくらい重要です。

出口戦略を考えずに物件を購入すると、以下のような問題が発生します

- 売却時に物件の価値が大きく下がっていて、大損する

- 買い手がつかず塩漬けになる

- 売却後に思ったより税金がかかってしまう

出口戦略を立てる際には、以下の3点を考慮しましょう

- そのエリアの将来的な人口動向(増加するか、減少するか)

- 中古市場での物件の流動性(売買実績があるか)

- 将来のライフプラン(いつ手放すか、相続するか)

立地と「賃貸需要」の見極めが最重要ポイント

不動産の世界には、「立地がすべて」という言葉があります。

どんなに綺麗で設備が整った物件でも、人が住みたがらないエリアでは入居者が決まりません。

立地を見極める際のチェックポイント

- 最寄り駅までの徒歩時間(できれば10分以内)

- 周辺の生活利便施設(スーパー、コンビニ、病院など)

- 大学、企業、病院、官公庁などの「需要の源泉」があるか

- 周囲に競合物件が多すぎないか(供給過剰の可能性)

さらに、賃貸需要のある層(単身者向け・ファミリー向け・高齢者向けなど)と、そのエリアの人口構成を照らし合わせて、「誰に貸すのか」を明確にしておくことも重要です。

物件運用の質が利益を左右する

物件を購入して終わりではなく、運用フェーズの質によって投資の成果が大きく左右されます。

不動産投資は唯一の弱点と言えるのが運用期間の長さにあります。

15年~30年という長期間保有するにあたり入退去や修繕など様々な事が予測されますが、団信(団体信用生命保険)を活用する事により長期運用をそのままご自身の生命保険期間へ変化する事が可能になります。

団信はここ数年で保障幅も広がり普通の生命保険と保険効果として何ら変わらない内容になってきました。参考までにがん保険のついている団信「がん団信」と、一般的ながん保険と比較をしてみましょう。

同じ掛け金で保険効果は段違いに良いのが解ります。

長期の運用期間を保険効果に転換する事でリスク管理を更に強化する事が可能となります。

団信について詳しくは『団体信用生命保険に関して知っておくべき10のこと』の記事内で紹介をしていますのでこちらをご覧ください。

融資戦略と資金計画を「出口まで」設計する

不動産投資は、レバレッジ(借入金)を活かせることが最大の特徴です。ただし、ここを誤ると儲からないどころか、大きな損失に繋がる可能性もあります。

融資戦略で気をつけるべきポイント

- 団信タイプ(がん団信付き)の選択

- 返済比率と収支バランス

- 繰上返済のタイミングと資金繰り

また、金融機関によって団信の内容は異なります。複数の金融機関を比較し、将来の売却や再投資も視野に入れた融資設計をしておきましょう。

総合すると場所は首都圏に絞ること

不動産投資初心者に特に強くおすすめしたいのが、物件のエリアを「首都圏」に絞るという戦略です。

首都圏(東京都・神奈川県・千葉県・埼玉県)は、他の地域と比べて以下のようなメリットがあります。

- 人口が集中しており、今後もしばらく流入傾向が続く

- 賃貸需要が常に高く、空室リスクが低い

- 流動性が高く、売却しやすい

- エリア間で相場のブレが小さく、予測が立てやすい

では、それぞれの根拠を見ていきましょう。

人口動態:地方は減少、首都圏は堅調

総務省の「住民基本台帳人口移動報告(2023年)」によると、東京都は約8万人の転入超過で全国トップ。神奈川・埼玉・千葉もすべて転入超過です。これは、若年層を中心に首都圏に人が集中し続けていることを示しています。

一方、地方都市や郊外では、人口減少・高齢化が進み、賃貸需要の先細りが懸念されています。将来にわたって安定収入を狙うなら、人口が増える場所=人が住み続ける場所を選ぶべきです。

賃貸需要:単身世帯の集中が鍵

東京都の一人暮らし世帯は2020年時点で約450万世帯とされており、全世帯の約半数を占めています。これは学生・若年社会人・単身赴任など、賃貸ニーズが絶えず存在する構造であることを意味しています。

また、23区内のワンルーム・1K物件の平均空室率は約10%前後で推移しており、地方都市の20%前後に比べて半分程度。つまり、「入居が決まりやすく、収益が安定しやすい」のが首都圏なのです。

流動性:売りたい時に売れる市場がある

不動産投資では、売却タイミングで出口戦略が崩れるケースが少なくありません。しかし、首都圏であれば市場が大きく、常に購入希望者がいるため、比較的スムーズに売却が可能です。

東京23区内の中古区分マンションは年間を通じて常に需要があり、価格の下支えが強い傾向があります。

不動産の中古市場の動向については『毎年10%以上も高騰!首都圏のマンション価格が庶民に手が出せないほど高騰している理由』の記事でもご紹介をしていますので参考にしてみてください。

価格と供給のバランスも現実的

首都圏、特に東京23区は全域で単身者向けマンションの建築に規制がかかっており需要過多も状態が今現在も継続しています。

つまり、地方からの新築入居希望の転入者が10人いたら1人しか新築に住めないという事です。にもかかわらず現在の東京都の総人口は1400万人を超えて毎年増加傾向にあります。

つまりそれだけ賃貸需要が高く先々での入居者の維持も予測がしやすいという場所なのです。

こうしたデータを踏まえると、特に初めての不動産投資であれば、

「首都圏 × 単身向け × 駅近物件」

を選ぶことで失敗リスクを最小限に抑え、安定収入を得やすくなります。

逆に、利回りの数字だけを見て地方物件に手を出すと、思ったように入居者がつかず、キャッシュフローが悪化する…という“あるある失敗例”にハマってしまう可能性もあるのでリスクが高いです。

不動産投資はあくまで長期戦。「人が住む場所」=「価値が落ちにくい場所」に投資するのが、勝ち残る鉄則です。

まとめ

- 儲かるやり方と、儲からないやり方がある

- 短期で儲けたいならば不動産は不向きである

- 長期の資産形成なら不動産は最適

- 運用期間の質と出口戦略を最初に入念に計画しておく

- 初心者は場所を首都圏に絞るのが失敗しない為の鉄則