ワンルームマンション投資は生命保険の代わりになる

ワンルームマンション投資が「生命保険の代替になる」と聞くと、多くの人が驚きます。

「不動産投資と保険?関係ないんじゃないの?」と思うのが一般的ですが、実はこの2つには意外な共通点があります。特に、団体信用生命保険(以下:団信)の存在がそのポイントです。

ここでは、ワンルームマンション投資がなぜ生命保険の代わりになるのか、そのメカニズムを3つの視点から解説します。

団体信用生命保険が生命保険の代わりになる

ワンルームマンションをローンで購入する際、多くの金融機関では「団体信用生命保険」への加入が条件となります。

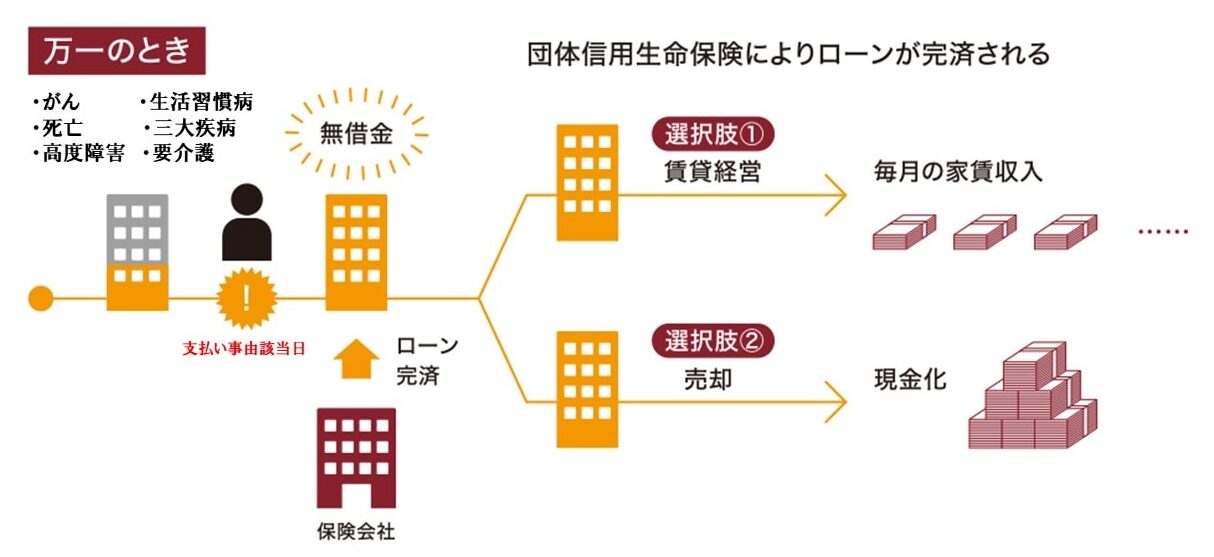

団信とは、住宅ローンを借りた人が万が一、がんや死亡または高度障害などの支払事由に該当となった場合に、残りのローンを保険で完済してくれる制度です。

つまり、借入者が団信の保障内容の支払事由に該当した際に、ローンが完済されることで、手元には「無借金の不動産」がそのまま残るというわけです。この仕組みが、生命保険のような「万が一の時の保障」になるのです。

たとえば、3,000万円のローンでワンルームマンションを購入していたとしましょう。途中で本人が亡くなった場合、ローン残債が保険によって全額返済され、3,000万円相当の不動産が残された家族に相続されます。

これだけでも生命保険に匹敵する価値があるといえます。

万が一のことがあった場合にローン残高がチャラになる

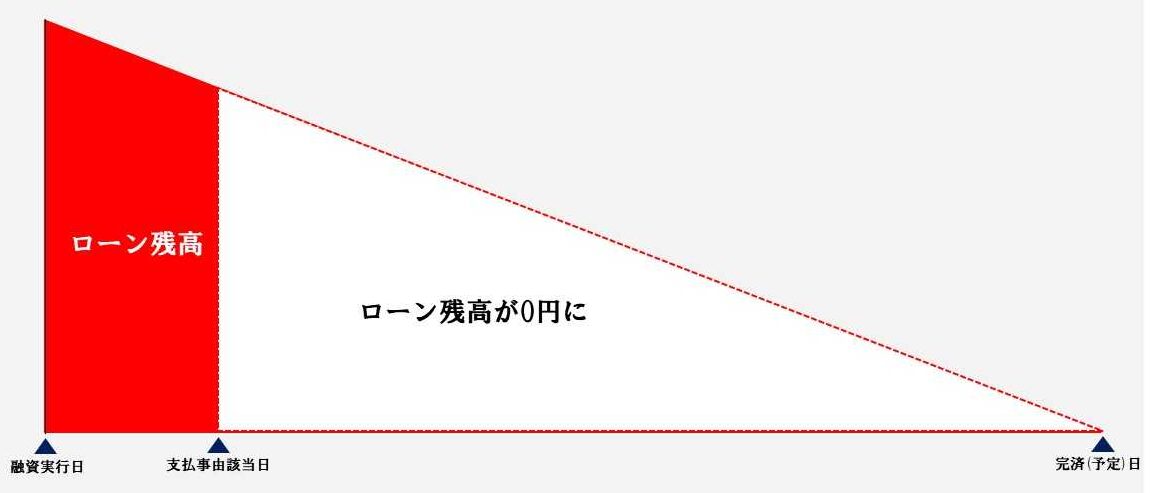

団信が生命保険と似ている最大のポイントは、「ローン残高がゼロになる=保険金が支払われた状態になる」という点です。

生命保険で例えると、保険金として3,000万円を受け取ることで、遺族の生活が保障されます。一方、団信では「現物資産」として3,000万円相当のマンションが手元に残る。これもまた、遺族にとっては経済的なセーフティネットとなります。

しかもワンルームマンションは、入居者がいれば毎月家賃収入が得られる資産です。つまり、死亡保障だけでなく、その後のキャッシュフローも維持できるという点で、生命保険以上のメリットを感じる人も少なくありません。

がん団信など保険効果の幅を広げることも可能

最近では、団信の保障内容も多様化しています。

たとえば

- 【がん団信】…がんと診断された時点でローン残高をゼロに

- 【三大疾病団信】…がん・急性心筋梗塞・脳卒中に対応

- 【八大疾病団信】…さらに高血圧性疾患や糖尿病なども含む

こうした特約付き団信に加入することで、保障の範囲を「死亡・高度障害」だけでなく、病気による就業不能リスクにも対応できるようになります。

結果として、通常の保険と同様、あるいはそれ以上の補償が得られるケースもあるのです。

もらえる保障が家賃収入のもらえる不動産という事が一般的な生命保険との違いですが、民間の医療保険や収入保障保険に個別で加入することを考えれば、トータルで合理的な選択ともいえるでしょう。

一般的な生命保険は、万が一のために「お金を払う」仕組みです。一方、ワンルームマンション投資は、「お金を生む資産を持ちつつ保障も得られる」仕組みです。

つまり、不動産投資は保険とは逆で「支出ではなく、資産形成を兼ねた保障」なのです。

この視点の違いが、不動産投資の新しい価値を生み出しています。

次の章では一般的な生命保険とどれくらい違うのか、その比較をしてみましょう。

一般的な生命保険効果との違い

まずは生命保険とワンルーム投資の性質の違いを比較してみましょう。

| 比較項目 | 生命保険 | ワンルーム投資(団信) |

| 保険の目的 | 〇万が一の金銭保障 | ◎万が一+資産形成 |

| 支出の性質 | △掛け捨てが多い | ◎資産になる |

| 加入の自由度 | ◎誰でも入れる | △ローンを組めないと入れない |

| 資産性 | △なし(限定的) | ◎高い(家賃+物件) |

| 節税効果 | △低い(控除のみ) | ◎高い(経費で出せる) |

生命保険とワンルームマンション投資(団信付きローン)には、どちらも「万が一のときに家族を守る」という共通の目的がありますが、その性質は大きく異なります。

項目を一つずつ解説していきます。

保険の目的

生命保険では、契約者が亡くなると現金が支払われ、それを遺族が自由に使えます。一方、ワンルームマンション投資の場合は、団信によってローン残債がなくなり、物件そのものが家族に残ります。

- 生命保険=現金で保障

- 不動産投資=資産(家賃収入を生む物件)で保障

この違いにより、受け取る側の使い勝手には差があります。つまり、受け取るものがお金or不動産という事なのです。

支出の性質

生命保険は「掛け捨て」のタイプが多く、10年・20年支払っても途中で何も起きなければ戻ってきません(※積立型は除く)。

これは保険のタイプにより違いはありますが、説明が細かくなりますのでこの記事では割愛します。

一方、ワンルームマンションのローン返済は、将来的に資産が残る支出です。

つまり、どちらも“家族を守る”という点は同じでも、生命保険は「守るためのコスト」、不動産投資は「守りながら増やす投資」としての側面があるのです。

加入の自由度

生命保険は加入条件(健康状態や年齢)を満たしていれば誰でも入ることはできます。

一方、団信はローンに対して付帯する保険になりますのでローンが組めないと加入することは出来ません。

つまり、生命保険と団信では入り口から性質が違うという事がわかります。団信を使用するためには金融機関の審査に通過して融資を受けられる人しか加入が出来ませんので社会的に信用度の高い方しか取り組む事ができません。

資産性

生命保険の多くは、「支払った保険料が戻ってこない」=掛け捨てです。

貯蓄型保険は返戻金があるものの、リターンとしては低く、流動性も高くありません。

対して、ワンルームマンション投資は

- ローン完済後に物件が手元に残る

- 月々の家賃収入が発生する

- 相続資産になる

というように、「保障を得ながら資産形成ができる」という側面があります。

つまり、支払ったお金が最終的にゼロか、それとも残るのかが生命保険とワンルームマンション投資(団信)の最大の違いと言えます。

節税効果

生命保険料には「生命保険料控除」があり、年末調整や確定申告で所得控除を受けられます(最大12万円程度)。

一方、ワンルームマンション投資は、不動産所得として減価償却やローン金利、管理費や修繕費などを経費計上できるため、節税効果も高いのが魅力です。

特に所得が高い層には、不動産投資を通じた所得圧縮が有効な節税対策にもなりえます。

どれくらいの節税効果が得られるかはその人の所得により変わりますので、ご自身の所得でどれくらいの節税効果が出るのかを、試しに専門家に依頼してみるのもいいかもしれません。

| 比較項目 | 生命保険 | ワンルーム投資(団信) |

| 保険の目的 | 〇万が一の金銭保障 | ◎万が一+資産形成 |

| 支出の性質 | △掛け捨てが多い | ◎資産になる |

| 加入の自由度 | ◎誰でも入れる | △ローンを組めないと入れない |

| 資産性 | △なし(限定的) | ◎高い(家賃+物件) |

| 節税効果 | △低い(控除のみ) | ◎高い(経費で出せる) |

このように生命保険とワンルームマンション投資(団信)では、それぞれの性質そのものが違うという事がよくわかります。

生命保険が「現金による保障の安心」を重視するのに対し、ワンルームマンション投資は「資産形成しながら保障も得る」という設計。両方のバランスを取ることが理想ではありますが、「保険+投資=団信付き不動産購入」という新しい考え方は、特に30代~40代の働き盛りの層にとって魅力的な選択肢となるでしょう。

ワンルームマンション投資が生命保険の代わりにならないケース

全てのワンルームマンション投資が生命保険の代わりになるとは限りません。どのようなケースが生命保険の代わりにならないかを見てみましょう。

団体信用生命保険に加入しないケース

当然ながら団体信用生命保険に加入しないと保険効果は得られません。

では、どのようなケースだと加入しないと言う事が起こるのでしょう?

主な要因としては以下の3つが考えられます。

- 相続対策

- ローン金利を少しでも下げたい

- 加入し忘れ

一つずつ見ていきましょう。

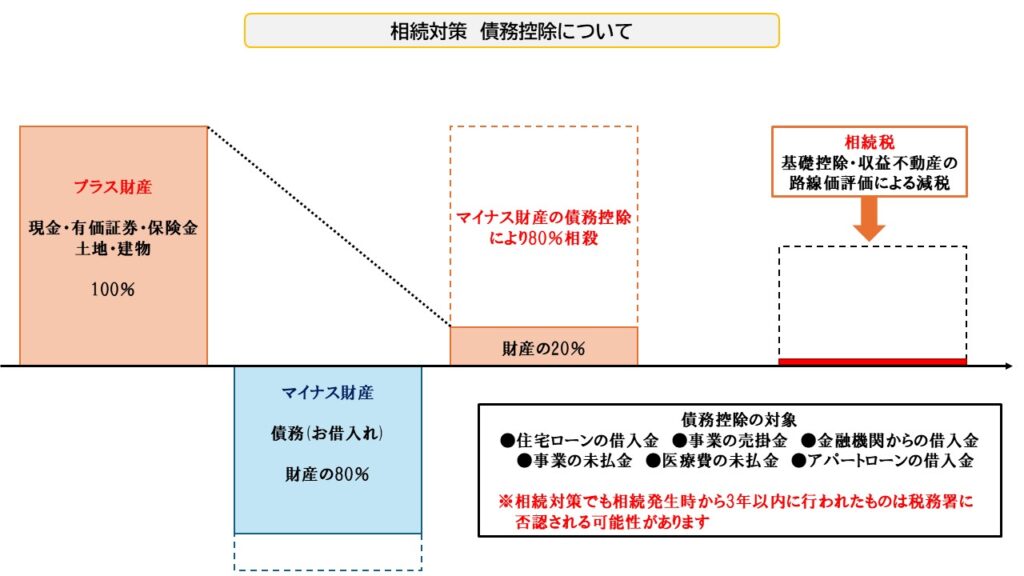

相続対策

まず相続対策の場合ですが、資産の圧縮のためにあえて借入を残して債務控除を活用するというやり方があります。

借入の残高(マイナスの財産)と預貯金など(プラスの財産)のを相殺して資産を圧縮する方法です。この債務控除を活用する場合、団信に加入していると相続発生時に借入はゼロになってしまうためあえて団信に加入しないというケースがあります。

ローン金利を少しでも下げたい

団信は保険料などが発生しない代わりに、ローンの金利に団信の金利が上乗せされます。

ローンの金利を少しでも下げたいと言う短期での運用を目的としている方はこれを嫌がって加入しないというケースがあります。

加入し忘れ

「忘れるなんて事ある?」

と思った方もいるかもしれませんが、これが意外と多いのです。団信の保険効果は知っていれば絶大な効果がある為加入した方がお得ですが、知らなかった場合そこまで意識が向きません。金融機関によっては加入も任意のため軽い説明だけで終わってしまう事もあります。

団信は後から加入する事は出来ないのでここは注意が必要です。

団体信用生命保険に加入できないケース

団信に加入できないというケースも存在します。どのような場合、団信に加入が出来ないのでしょうか?

主に以下の4つの要因が考えられます。

- 現金での一括購入

- 物件価格が1億円を超える

- 持病がある、もしくは通院(治療)中である

- 法人名義での購入

一つずつ見ていきましょう。

現金での一括購入

団信は借入に対して付帯する保険ですので、現金で一括購入した場合は団信に加入できません。

物件価格が1億円を超える場合

団信の引受先の保険会社のほとんどが上限を1億円に設定しています。そのため物件価格が1億円を超えるタワーマンションやアパート1棟などは対象外となる為、団信に加入が出来ません。

持病がある、もしくは通院(治療)中である

持病がある方や、現在通院中、もしくは治療中の方は団信に加入できない可能性があります。全ての病気という訳ではありませんが、例えばがんの治療中の方は通常の保険と同様にがん団信に加入する事は出来ません。

法人名義での購入

物件の購入名義が法人の場合でも団信には加入できません。団信は個人向けの保険になりますので金融機関より借入をしたとしても法人名義であれば団信は利用できません。

ワンルームマンション投資が十分な保険効果を発揮するためには以下の条件が必須となります。

- 団信に加入する

- 物件が資産価値の維持しやすい首都圏にある

- 先々でも家賃収入が得られる見込みのあるエリアである

- 健康状態に問題がない

ワンルームマンション投資で生命保険の効果を得た実例3選

9,600万円分の保険効果を得た36歳のD・N様

- 東京都在住の36歳男性

- 大手上場企業勤務(年収1,200万円)

- 33歳~35歳の間に3,000万円代のワンルームマンション3戸購入

- がん団信に加入

33歳の時から1年に1戸新築ワンルームマンションをがん団信付きで満額融資を受けて購入。

36歳の時に大腸がんステージ1と診断。

がん診断時で残債分の約9,000万円分が保障として下り、即時完済完了しワンルームマンション3件分が無借金に。

1件当たりの家賃が約10万円で2件を保有したままにして毎月の家賃収入20万円は生活費に、1件を売却してそれは治療費に出来たので生活水準を下げることなく治療に専念できました。

ステージ1の状態だったので現在はすでに根治し普通の生活を送っています。

1億7,000万円分の保険効果を得た48歳のY・K様

- 福岡県在住の48歳の男性(既婚・子供3人)

- 開業歯科医

- 43歳の時に1億円で自宅を購入、46歳の時に3,000万円代のワンルームマンション2戸購入

- 自宅とワンルームマンションのどちらもがん団信に加入

独立開業してから3年後の43歳の時に1億円で自宅を購入。その時にがん団信に加入していてがん団信自体の存在は知っていました。

がん団信が自宅以外の投資用物件にも使える事を知り46歳の時にワンルームマンション2件7,000万円分を満額融資を受けてがん団信付きで購入。

48歳の時に肺がんステージ1と診断。

自宅含めて残債1億5,800万円分が即座に完済。

早期発見の為、転移もなく約2週間の休業で即座に仕事にも復帰し、現在まったく問題なく生活出来ている。

4,000万円分の保険効果を得た50歳のK・S様

- 愛知県在住の50歳の女性(子供1人)

- 上場企業勤務(年収700万円)

- 49歳の時に4,000万円の新築ワンルームマンションを1戸購入

- がん団信に加入

49歳とがん団信加入可能年齢がギリギリだったので新築ワンルームマンションを満額融資を受けてがん団信付きで1戸購入。

翌年、乳がんステージ1と診断。

借入残債3,900万円が即座に完済。

将来子供が上京した時に使えるように大きめの部屋で購入していたので家賃収入も高めの15万円が満額入ってくるようになり、仕事量を減らしても生活に困らなく治療との両立が出来た。

保険効果を得られた実例のポイント

- 物件は満額融資が受けられる首都圏の物件

- 生存の場合でも保障が受け取れている

- 病気による収入減にも対応ができた

- がん団信加入可能な年齢(40代)のうちにマンションを購入していた

- 売却も可能な資産が手元にある

生命保険効果を最大化させるワンルームマンション購入のアドバイス

生命保険の代わりとしてワンルームマンション投資を活用する場合、よくある「利回り追求型の投資」とはまったく異なる視点が必要になります。

不動産投資としての側面に加え、「万が一の時に安心を提供できること」が目的になるからです。

以下では、生命保険効果を最大化させるための2つの重要な観点を解説します。

利回り重視の投資スタイルと区別して考える

不動産投資では一般的に「利回り」が重視されますが、保険効果を得る目的であれば利回りに目を奪われると失敗します。

利回り重視投資の特徴

- 中古物件・地方物件が中心

- 表面利回りは高い(4~6%超)

- 空室リスク・修繕費リスクが高い

- 団信の効果が薄れがち(満額融資評価が出づらいため)

一方で、保険効果を重視するなら以下のような物件が理想です。

保険代替目的の不動産選び

- 賃貸需要が安定しているエリア(首都圏・駅近)

- 築浅 or 新築ワンルーム

- 長期にわたり家賃収入が安定しやすい

- 資産価値が維持されやすい

- 万が一の時、家族がそのまま引き継いでも安心

- 金融機関から満額融資評価が出ている物件

このような物件であれば、資産価値の維持がしやすく長期で保有する保険目的の物件に適していると言えるでしょう。

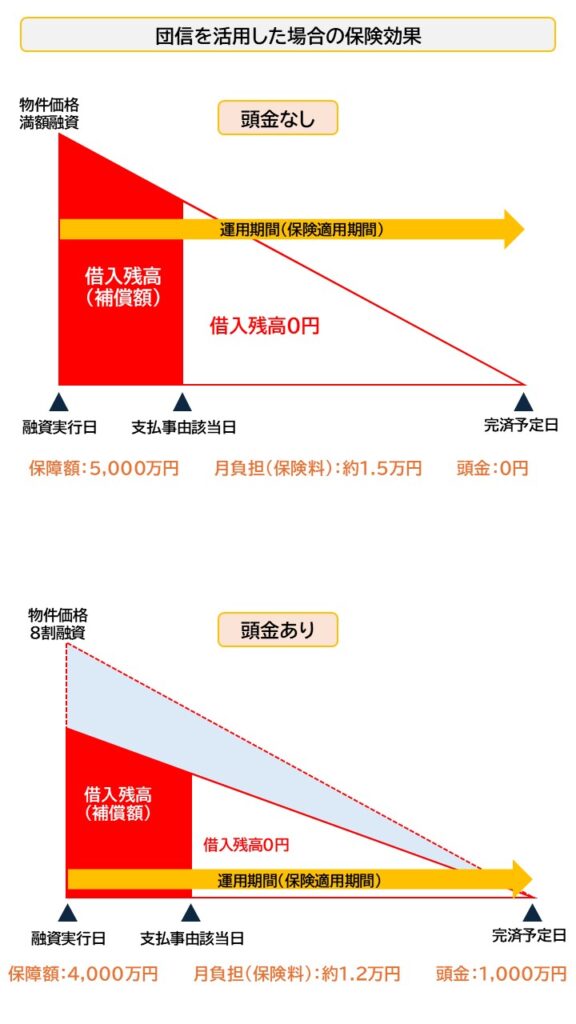

満額融資を受けられる物件を見極める

団信の恩恵を最大限に得るには、できるだけフルローン(頭金ゼロ)で物件を取得することが重要です。

なぜなら、フルローンであれば「団信適用時にチャラになる借入の額=保険効果」が大きくなるからです。

仮に5,000万円の物件をフルローン・頭金ありでそれぞれ購入した時の保険効果を比較してみましょう。

上記の例のように自己資金を使うほど「保険効果」は目減りするということです。

そのため、保険代替として活用したいなら「自己資金を極力抑えつつ、優良物件にフルローンで投資する」ことが理想的な戦略です。

しかし、ここで誤解して頂きたくないのがどんな物件でも団信に入れば安心という事ではありません。不動産を購入して長期間運用するという事に変わりはないのです。

不動産の運用というものは個人でやるには多少荷が勝ちすぎています。初めてやるのであれば猶更です。

つまり、長期の運用を任せられる信頼できるパートナー(不動産会社)を選ぶことが重要だと言えます。

ワンルームマンションの保険型運用ならセットライフエージェンシーにお任せください

ここまでご覧いただき、

「ワンルームマンション投資が生命保険の代わりになる理由」がご理解いただけたのではないでしょうか。

ただし、実際に始めようとすると、こんな不安や疑問も出てくるはずです。

- 団信って本当に入れるの?健康面に不安があるけど…

- どんな物件を選べば、ちゃんと資産になるの?

- ローンを組むのって大変なんじゃない?

- 収入や年齢的に始められるのか心配…

- 実際に保険代わりになるような物件ってあるの?

私たちセットライフエージェンシーでは、そうした悩みを一つずつ丁寧にお伺いしながら、

お客様にとって「万が一にも備えられる資産形成」を全力でサポートしています。

セットライフ独自の提案「不動産保険運用®」とは?

私たちセットライフエージェンシーでは、保険としての効果を最大限引き出しながら、同時に資産形成も実現する独自の手法を「不動産保険運用®」と呼んでいます。

これは、団体信用生命保険付きローンを活用しながら、以下の3つの柱に基づいて不動産を戦略的に運用する考え方です。

【1】保障性:団信を活かした“万が一”への備え

- 支払事由該当時にローン残債ゼロ

- 三大疾病・がんなどへの追加保障プランもカバー

- ご家族に「資産」を残す設計

【2】安定性:収益不動産としての継続的な家賃収入

- 賃貸ニーズの高いエリアに厳選投資

- 長期的な運用を見越した物件管理・サポート体制

- 修繕・入居リスク・税金にも事前に備えるコンサルティング

【3】資産性:将来的な売却・相続・組み換えまでを見据えた運用

- 資産価値の落ちにくい首都圏エリアの新築物件のみ

- 相続資産としての価値最大化プラン

- ライフステージに合わせた“出口戦略”の提案

「不動産投資=儲けるためのもの」という考え方だけでは、リスクも大きくなりがちです。

私たちがご提案するのは、「守るための投資」=不動産保険運用®。

働けるうちに、収入の一部を未来の保障に変える。そんな運用スタイルです。

保険視点での「物件提案」に強い不動産会社です

当社は従来の不動産会社と異なり、「家賃収入×保障性×資産価値」という3つのバランスに優れた物件だけを厳選してご紹介しています。

私たちのこだわり

- 「団信付きフルローン前提」で提案

- 「がん団信・三大疾病団信」に対応できる物件のみ

- 万が一の際に、ご家族が困らない資産性・立地にこだわりあり

「万が一」が起きたときにこそ、残す価値がある資産か?という視点で物件を厳選しています。

経験豊富なコンサルタントが“人生設計”から逆算

私たちは、物件を売ることが目的ではなく、お客様の人生設計をサポートすることがゴールです。

保険のプロフェッショナルとの連携体制も整っており、こんな形でご提案が可能です。

- 生命保険の見直しとワンルーム投資の併用設計

- 家計・将来資金から見た最適なローン額の提案

- 相続対策としての活用相談もOK

- 健康状態や職業に応じた団信プラン設計

ワンルームマンション投資は、単なる“副収入目的”だけではもったいないと私たちは考えています。

「守りながら育てる」資産運用の第一歩として、ぜひご相談ください。

専用プラン無料診断&個別面談実施中!

現在、当社では「保険代わりに不動産投資を活用したい方向け」の無料個別相談を実施中です。

▼こんな方におすすめ

- 30代~50代で家族や将来の備えを考えている

- 収入があるうちに「保障+資産形成」を両立したい

- 民間保険に頼りすぎず、自分の資産で守る力をつけたい

まずはお問い合わせの前にセットライフが培ってきたノウハウをまとめた資料『自己資金を1円もかけずに首都圏の新築or築浅物件を取得し1億円の資産を形成する方法』を無料ダウンロードしてみてください。

\ 無理な営業は一切ありません。情報収集だけでもOKです /

まずはお気軽に、「資料ダウンロード」からスタートしてみてください。

まとめ

- 団信(団体信用生命保険)により、万が一の際にローン残債がゼロ

- 最終的に手元には無借金の不動産+家賃収入という「資産」が残る

- がん団信・三大疾病団信など、保険並みの保障を実現

- 月々の支払いが、掛け捨てではなく将来残る資産になる

- ワンルームマンション投資は「保障」と「資産形成」の両立が可能な選択肢