本ページにたどり着いたあなたに最初にお伝えしたいのは、不動産投資は節税になるということです。

巷では「不動産投資は節税にならない。嘘だ。」と言われますがそんなことはありません。節税の効果はあります。

ただし、その効果は条件によって大きく変動します。

その条件とは主に「物件の種類」です。詳細は後に回しますが、物件の種類によっては、減価償却による節税効果が大きく取れる物件が存在します。反対に節税効果が大きく取れない物件も存在します。

その他にも様々な要因はあるのですが、前提条件によっては節税効果が高い場合と低い場合があるということです。これが「不動産投資は節税にならない」と言われる第一の要因です。

さらに不動産投資に「節税だけ」を求めるのはナンセンスです。

節税効果が高くても資産性が低い物件を買ってしまっては意味がありません。不動産投資に挑戦するのであれば、トータルで良好な結果を出さなければいけないのです。

そこで今回は、節税ニーズの強い医師や経営者といった高所得者層に多くの不動産を提供してきた私たちセットライフエージェンシーが、「不動産投資×節税」というテーマで徹底的に解説します。

先回りして結論をお伝えしますと、新築区分マンションが最もおすすめです。

その理由含めて順に解説していきます。

ぜひ最後までご覧ください。

不動産投資が節税になる仕組み

不動産投資は「家賃収入を得る」だけでなく、「節税効果」を活かすことができる資産運用手法です。特にサラリーマンや高所得者層にとって、給与所得以外の控除を活用する手段として有効です。以下にその仕組みをより詳細に解説します。

不動産に関わるあらゆる費用が経費として計上できる

不動産投資において、物件の運用にかかる多くの支出が「必要経費」として認められます。

主な経費項目は以下の通りです。

| 項目 | 内容 |

|

管理費・修繕積立金 |

|

|

ローン利息 |

|

|

固定資産税・都市計画税 |

|

|

火災保険料・地震保険料 |

|

|

管理会社への委託費 |

|

|

仲介手数料・広告費 |

|

|

減価償却費 |

|

| 雑費 |

|

これらの経費を計上し、確定申告で所得と合算(損益通算)する事により課税所得が圧縮され住民税・所得税を減少させられる可能性があります。

減価償却によって出費を伴わない経費が計上できる

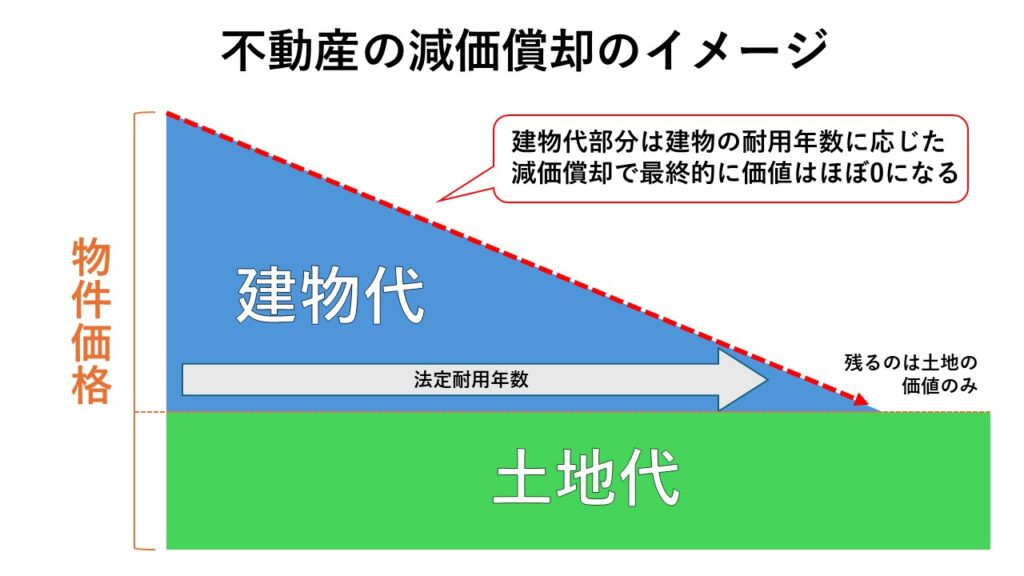

減価償却とは、建物や設備といった「有形固定資産」の取得費用を、耐用年数にわたって按分して経費として認める制度です。

たとえば、中古RCマンション(鉄筋コンクリート造・耐用年数47年)を築27年で購入した場合、残存耐用年数は20年です。

この年数で建物価格を按分して毎年計上できます。

実際には一括で支払っていても、毎年経費として扱えるためキャッシュアウトを伴わずに課税所得を減らせます。

これがいわゆる「税務申告上の赤字」の源であり節税効果の中核と言えます。

減価償却について詳しくは『不動産投資における減価償却費とは何か?』の記事でご紹介していますので、こちらをご覧ください。

不動産投資によって生じた赤字は給与所得と損益通算できる

サラリーマンが給与所得を得つつ不動産投資で赤字(不動産所得がマイナス)を出した場合、損益通算によってその赤字分を給与所得と相殺できます。

例えば

- 給与所得:850万円

- 不動産所得:▲100万円➡課税対象所得:750万円

このように不動産所得で発生した赤字(マイナス)に対して、所得税・住民税が軽減されるのです。課税所得が高い人ほどこの効果は顕著になります。

さらには相続税・贈与税の節税対策にも繋がる

現金や金(きん)、有価証券と異なり、不動産には相続評価額を抑える仕組みがあります。

それは以下の2つになります。

- 路線価評価による相続評価の圧縮

- 貸家建付地の評価減による優遇

それぞれについて詳しく説明します。

路線価評価による相続評価の圧縮

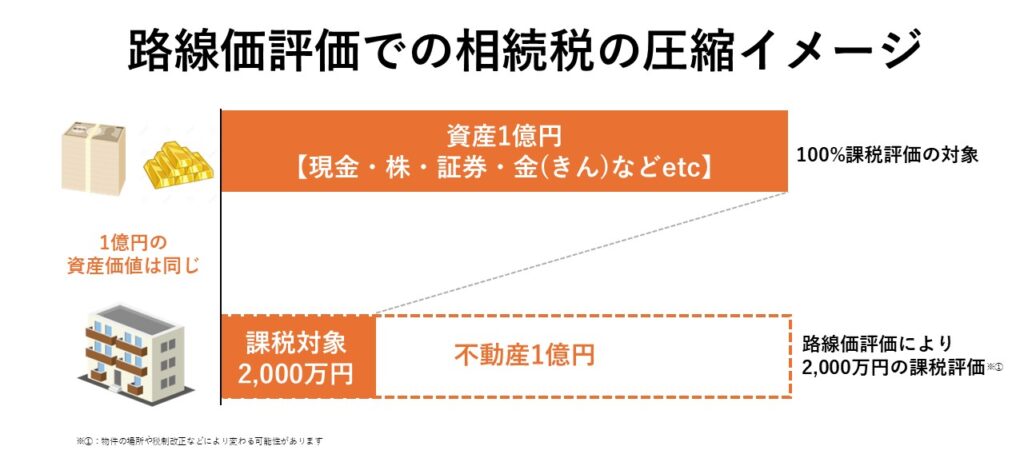

不動産の特性の1つとして『路線価』というものがあります。

路線価とは、国税庁が毎年7月に発表している税金算出の元となる土地の価格です。

この路線価は相続税や贈与税の算出時に用いられる価格で実際に売買されている土地の価格ではありません。この実勢価格と路線価の価格の差が相続時の資産の圧縮につながります。

たとえば首都圏の不動産1億円分を所有していたと仮定します。

- 1億円の不動産(実際の価値)

- 路線価評価が1/5※①➡課税対象が2,000万円

※①物件の場所や条件により異なります。

このように相続時評価を圧縮することが可能となります。

路線価は物件の場所や条件などにより異なりますが、首都圏の不動産が一番圧縮率が高く、モノによっては評価額を1/10まで圧縮する事も不可能ではありません。

貸家建付地の評価減による優遇※②

土地が賃貸されている場合、以下のように評価されます。

貸家建付地評価額=自用地評価額 ×(1 − 借地権割合 × 借家権割合 × 賃貸割合)

建物も賃貸している場合、「借家権割合」を考慮して建物の評価額が30%程度減額されるのが一般的です。

この評価減の仕組みによって、「現金や自宅よりも賃貸不動産を持っていた方が、相続時の評価が下がりやすく、相続税対策に有利」とされています。

※②出典元:国税庁『貸家建付地の評価』より

所有している資産の全ては相続税の課税対象です。

所有している全ての資産と呼ばれるモノの中で、唯一、不動産のみが相続税を圧縮する事が可能となっています。

なぜ不動産投資は「節税にならない」「嘘」と言われるのか?

ここまでの話で不動産投資に税制優遇があり節税のメリットがあるのは明らかです。

しかし、インターネットやSNSなどで「不動産投資は節税にならない」「損をする」といった意見が見られるのはなぜでしょうか?その背景を解説します。

年収が低い人にとっては節税効果が限定的だから

年収が低い人にとっては節税効果が限定的です。

なぜなら年収によって納付する税金の額が異なるからです。

所得税は累進課税制度が採用されており例えば課税所得によって以下のような差があります。

- 課税所得195万円までは税率5%

- 課税所得4,000万円を超えると最大45%

このため、そもそも税率の低い年収層(500〜600万円以下)では、損益通算しても節税効果が1〜2万円程度にとどまり、実感しづらいのです。その詳細は以下の表をご覧ください。

| 個人の住民税・所得税率一覧 | |||

| 課税される所得金額 | 所得税率 | 住民税 | 控除額 |

| 195万円以下 | 5% | 10% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 | |

| 330万円を超え 695万円以下 | 20% | 427,500円 | |

| 695万円を超え 900万円以下 | 23% | 636,000円 | |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 | |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 | |

| 4,000万円超 | 45% | 4,796,000円 | |

一方、年収1,000万円を超える層では税率が33〜40%となるため、同じ30万円の赤字でも10万円以上の節税インパクトが生まれます。

所得の高い方は多くの納税をしている分、得られる節税効果も大きいので節税効果を実感している人、そうでない人が解れるという現象が発生してしまうのです。

物件によって節税効果に差があるから

物件によって節税効果に差があります。

節税効果が少ない物件を選んだ場合は、「節税にならない」と感じられるかもしれません。

例えば、築古アパートなどは帳簿上の赤字を生みやすく節税効果が高いとされます。築古アパート減価償却による節税効果が大きく取れる物件だからです。

物件による節税効果の違いは以下の表をご覧ください。

節税効果別物件ジャンル比較表(➡スクロールあり)

| 比較項目 | 首都圏新築区分マンション | 中古区分マンション(築20年) | 築古アパート(一棟・築20年以上) | 一般的な新築区分マンション |

| 節税効果 | ★☆☆(小) | ★★☆(中) | ★★★(大) | ★☆☆(小) |

| 節税期間 | 長期(47年償却) | 中期(実質約22年) | 短期(4〜8年) | 長期(47年償却) |

| 資産価値 | ◎(立地良好で超安定) | ◯(立地次第で安定) | △(建物価値ほぼゼロ、土地頼み) | △(下落しやすい) |

| 安定性(空室リスク等) | ◎(極めて低い) | ◯(平均的、地域依存) | △(高リスク) | ◯(比較的低い) |

| 管理のしやすさ | ◎(管理会社に委託) | ◎(管理会社に委託) | △(修繕・対応多) | ◎(管理会社に委託) |

| 自己資金 | 少(なし〜100万円) | 中(200万円〜600万円) | 多(1,000万円以上) | 少(数十万〜100万円) |

| 将来性(売却・収益) | ◎(出口戦略の選択肢複数) | ◯(立地で再評価可能) | △(再販困難、土地勝負) | △(価値が下がりやすい) |

| 総合評価 | ★★★(安定・実用バランス) | ★★☆(節税志向向き) | ★★☆(高節税狙いの高所得者向け) | ★☆☆(初心者の導入向け) |

しかし、そうした物件は賃料下落や空室リスク、修繕リスクも高く、収支が悪化する大きなリスクがあります。先々の出口戦略においても売却が困難になる可能性が高くトータルで節税効果以上のコストがかかる可能性が高く、運用の難易度は高めとなっています。

逆に、新築物件は減価償却のインパクトが小さく、初期の節税効果は限定的です。

新築物件でも場所が首都圏エリアかそうでないかで安定性にかなりの差があります。

このように、どの物件をどの目的で購入するかでも差が生じてしまうのです。

営業担当者が真実を隠してセールスするから

不動産営業の中には、「節税できます!」「利回り〇%です!」といった甘い言葉で契約を取ろうとする事業者も存在します。実際には手出しが毎月3万円以上必要だったり、想定外の修繕が発生したりするケースも少なくありません。

はっきりお伝えしておくと、不動産投資で想定外の支出は必ず発生します!

新築区分マンションのケースで、どの様な支出が発生するのかを見てみましょう。

新築物件の想定される支出項目一覧※③

| 項目 | 金額 | 発生時期 | |

| クロスの張替え | 1Kタイプ | 約5万円~約10万円 | 6年に1回程度 |

| 1LDKタイプ | 約10万円~約15万円 | ||

| 鍵交換費用 | 約3万円 | 入退去時 | |

| エアコン交換 | 約10万円 | 10年に1回程度 | |

| 給湯器 | 約10万円 | 15年に1回程度 | |

| ウォシュレット | 約4万円 | 15年に1回程度 | |

| 浴室乾燥機 | 約10万円 | 15年に1回程度 | |

| ガスコンロ | 約8万円 | 15年に1回程度 | |

| レンジフード | 約5万円 | 15年に1回程度 | |

| 保険更新料 | 約5万円 | 5年1回 | |

※③2025年7月時点での価格相場です。

上記の表は新築物件で想定される修繕費などの支出項目になります。

新築物件を所有してから15年で約80万円~約100万円の支出が発生する事が予想されます。

事前にこういった内容を説明せずに営業をしてくる不動産業者は信用が出来ませんので注意が必要です。

中古物件に関しては入居中の場合、事前の物件状況の把握が困難な為、購入後に高額な修繕費などが発生するリスクが存在します。

購入前に、収支・減価償却・ローン返済・修繕費・出口戦略まで含めた総合的なシミュレーションを行っていないと、「騙された」「嘘だった」と感じることになります。

不動産投資における節税効果のシミュレーション

ケース1:年収1,200万円・首都圏新築区分マンション3,000万円(1戸)

- 年間家賃収入:120万円

- 管理費・修繕積立金:18万円

- 年間ローン支払い額(フルローン):115.2万円

金利:1.8%

期間:35年

団信:がん保険 - 減価償却費:61.8万円

躯体:27.5万円

設備:34.3万円 - 借入金利子(建物代概算):54.6万円

- 雑費:50万円

- 申告上の赤字合計:184.4万円

- 実費の支出合計:22.8万円

- 年収1200万円+家賃収入120万円-申告上の赤字184.4万円

64.4万円の所得圧縮に成功

※シミュレーションによる概算です

上記のシミュレーションだと年収1,200万円の方が3,000万円の首都圏新築区分マンションをフルローンで購入した場合、年間で約64.4万円の所得圧縮に成功しています。

その為にかかった実費の合計も22.8万円ですので理想的と言えます。

ケース2:年収800万・地方の築30年木造アパート3,650万円(一棟)

- 年間家賃収入:264万円

- 修繕費:150万円

- 年間ローン支払い額(評価7割):162万円

金利:2.5%

期間:20年

団信:なし

頭金:1,095万円 - 減価償却費:596万円

償却期間:5年(簡便法) - 借入金利子(建物代概算):73万円

- 申告上の赤字合計:555万円

- 実費の支出合計:1,143万円

- 年収800万円+家賃収入264万円-申告上の赤字555万円

291万円の所得圧縮に成功

※シミュレーションによる概算です

地方の築古木造アパートは減価償却が簡便法で計算されるためかなりの減価償却費を計上する事が可能となっています。しかし、築古木造アパートなどは金融機関からの物件評価が出にくいため頭金で3割~5割を用意しなければいけない可能性が高く、上記のシミュレーションでも1,000万円以上の実費負担が発生しています。

約300万円の所得圧縮のために1,000万円以上の手元の現金を使用するのは余程の理由がない限り辞めておいた方が無難ではないでしょうか。

不動産投資は節税ではなく資産形成のために保有すべきである

不動産投資で節税効果を得る事は出来ますが、不動産投資の本質は節税ではなく資産形成です。

この本質を見誤ると、思いもよらない大きな落とし穴がある可能性があります。

節税だけを目的にすると収支が合わず破綻するリスクあり

節税を目的とした時に、より多くの節税効果を得るための答えは簡単で「税務申告上の赤字を増やせばいい」が答えです。

この税務申告上の赤字は減価償却も含まれていますが減価償却費などの費用はある程度決まっています。

増やすためには実際にかかった経費、つまりは現金の支出を増やすという事になります。

節税のために経費を増やそうとし結果、節税効果以上の出費をしてしまっては意味がありません。

節税のために必要のない余計な支出を増やしてしまっては本末転倒です。

さらに無理をして節税額を増やそうと税務申告をしてしまうと以下のようなリスクが発生する可能性があります。

- 税務署による税務調査

- 否認された場合の追徴課税

- 信用情報に履歴が残る

税務調査の結果、行為が悪質と判断された場合は延滞税・追徴課税などの罰則に加えて、最悪の場合逮捕まで至る可能性もあり得ます。

こういったリスクを抱えてまで節税はやるべきではありません。

節税効果はあくまでも副次的効果であると割り切って取り組むのがベストだと言えます。

節税×資産形成の2軸で物件を選ぼう

不動産は「節税手段」ではなく「資産」であるという前提を忘れてはいけません。2025年現在、インフレ時代において現金よりも不動産の方が価値保存手段として優れている面もあります。

インフレについて簡単に解説しておくと、インフレとは物価上昇の事です。

今現在、様々なモノの値段が上がっています。

コーラの値段を例に見てみましょう。

コーラ500mlペットボトル1本の価格推移

- 2018年~2021年:140円~150円/1本

- 2021年~2022年:160円/1本

- 2022年~2024年:180円~190円/1本

- 2025年:200円/1本

このように原材料の高騰などを理由に現在全てのモノの値段が上がっています。

つまり、モノの値段が上がるという事は現金の価値が下がるという事なのです。

これは不動産にも同じことが言えます。

資産形成を行うのであれば、より資産性の優れた物件を選択する事が重要であると言えるでしょう。

なぜならば、先にも説明した通りインフレ(物価上昇)により今現在よりも現金の価値が減っていく可能性が高いのですから。

特に資産性の優れた首都圏の不動産は毎年値上がりをしています。

つまり、不動産で資産形成を行うのであれば資産価値が最も維持しやすい首都圏の物件がリスクが少なく適していると言えるでしょう。

節税×資産形成を実現するための不動産投資の進め方

物件選択:首都圏の新築区分マンションを選択する

不動産投資においては『物件選択』で全てが決まると言っても過言ではないくらい、どの物件を選択するかが重要です。

そもそも資産形成として不動産投資を行うのであれば物件に価値が無いと意味がありません。

物件選択において物件に価値があるかの見極めをするために、以下の点を意識しておくことが重要です。

- 物件の場所が首都圏にあるか

- 新築or築浅(3年以内)の物件か

- 募集家賃が適正価格か

- 物件エリアが今後も賃貸需要が見込めるか

これらの要因をクリアしているのが物件を選択する上での最低条件になると考えて頂いて差支えないでしょう。

不動産投資とは長期にわたって安定して家賃収入がある事が大前提の投資手段になります。

家賃収入が安定して入ってこなければ、計画として破綻する可能性が非常に高いと言えます。

つまり、その物件のエリアが人口密集地になっているかどうかが判断材料の一つになるわけです。

その点、東京都は日本国内において唯一人口増加をしている場所になります。つまり、東京以上に賃貸需要が安定している場所は日本国内には存在しないという事になります。

加えて東京23区内は家賃の値上がりもかなり激しく山手線内側ともなれば築15年の20㎡ワンルームでも15万円/月する家賃も珍しくありません。

であれば、通勤・通学に+通勤時間30分かけて家賃が5万円下がるのであれば近隣エリアに流れる人も少なくありません。インフレ(物価上昇)時代の現在であれば猶更です。

つまり首都圏エリアであれば今後も安定した賃貸需要が見込めると言えるでしょう。

そして首都圏エリアの物件を選択する事は資産の価値にも直結してきます。

先の章で解説した通り、不動産は減価償却により最終的に建物代の価値はほぼ0になり土地代が残ります。

不動産は自己資本を投入しないのであれば、基本的には長期での運用になりますので最終的な土地の価値が物件の資産価値となります。

つまり、首都圏エリアであれば資産性の維持もしやすく安定した運用につながると言えるでしょう。

資金計画を立てる

不動産投資において資金計画は物件選択と並んで重要です。

頭金を用意するのか、もしくはフルローンで借入をするのか?金融機関はどこにするのか?何年で借入をするのか?

など、様々な要因を検討して計画を立てる必要があります。

様々な計画を立てられる中で、一番のおすすめはフルローン+長期(最大年数)です。

不動産投資の一番の強みは投入する自己資本の少なさにあります。

物件に資産価値があれば金融機関からフルローン(満額融資)、更にはオーバーローン(物件価格+諸費用)の融資を受ける事も不可能ではありません。

つまり、手元の資金の数百万円を使わずに不動産投資を始める事ができるという事です。

更に団信で保険効果を付帯しておけば、運用期間をそのまま保険適用期間に変換する事ができるので限りなくリスクを減らす事も可能です。

この保険として不動産を運用する『不動産保険運用®』についての事例など詳しくはこちらの『ワンルームマンション投資が生命保険の代わりになるのは本当か?』の記事でもご紹介をしていますのでこちらをご覧ください。

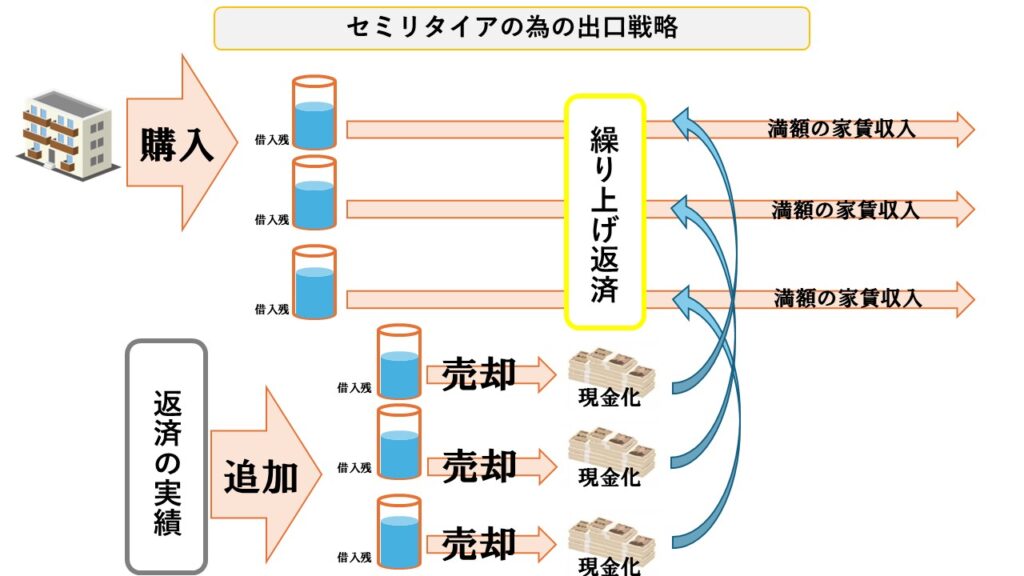

出口戦略を立てる

不動産投資の出口戦略は利益確定のポイントです。

最終的に売却をするのか?それとも手元に残して家賃収入を得るのか?どのタイミングでゴールとするのか?何件手元に残すのか?など取り組む方のライフプランによって計画は様々です。

また、相続・贈与を視野に入れた税負担軽減の出口計画を作ることも重要です。必要に応じて法人化による出口の活用も検討しましょう。

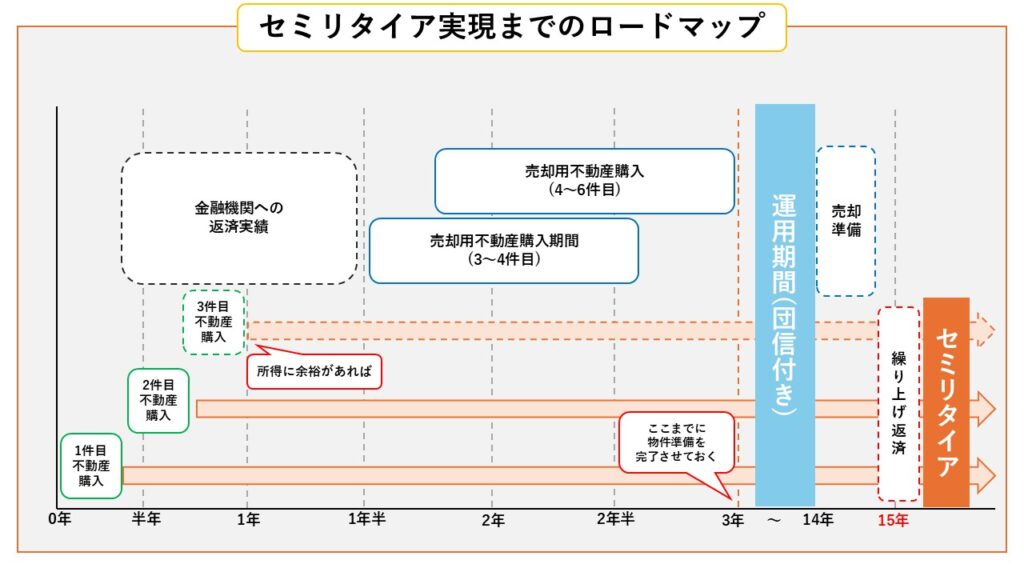

参考として50代でのセミリタイアを目的とした方の出口戦略の事例をご紹介します。

この方は15年後に仕事量を減らしても収入が減らさずに暮らしていける出口戦略を計画しました。

首都圏の新築区分マンションを6戸購入し、最終的に3戸を手元に残しそこからの家賃収入30万円/月、年間360万円の家賃収入を得てセミリタイアをする計画となっています。

取り組む方のライフプランによって計画は様々変わります。

ご自身のライフプランに合わせて何件所有するのがベストなのかなど、事前に出口戦略を立てる事により何のために不動産を所有するのかの目的を明確化することが重要です。

節税×資産形成を実現するならセットライフエージェンシーにご相談ください

私たちセットライフエージェンシーでは、年収1,000万円クラスのお客様を多く担当させて頂いており、節税に関してもリスクを少なく取り組む方法をご提案しています。

お客様にとって「万が一にも備えられる資産形成」を全力でサポートしています。

ここまでご紹介してきた通り、不動産を使って節税・資産形成を成功させるには、単なる「節税テクニック」ではなく、『物件エリア・安定性・資産性』などを分析した上でバランスよく設計する必要があります。これらをすべて自力で完璧に判断するのは現実的に不可能です。

セットライフエージェンシーでは専任担当者よるサポート体制があり、担当実績1,000件を超える専門チームによる『不動産保険運用®』のご提案を致します。

物件選定から出口戦略までフルサポート

- 節税目的だけの不動産ではなく、そもそもの資産としての価値を維持しやすい首都圏エリアに限定された物件を選定しています。

- 購入して終わりではなく、35年後の売却出口まで見据えた中長期の戦略を設計し、ライフプランや税負担の変化に応じて最適なタイミングでの出口戦略をご提案します。

- 入居率や管理の不安もすべてお任せください。管理会社との連携・空室対策・修繕計画まで、収益の安定化に必要な実務面のサポートをトータルでご提供しています。

未公開の優良物件情報を独自ルートで提供

- ネットやポータルに出る前の「水面下情報」や、金融機関提携物件など、限られたルートでしか流通しないハイグレード物件を優先的にご紹介します。

- 入居率・修繕負担・再販性まで考慮した、投資としての安定性を重視した案件のみを厳選。無理なく続けられる運用を実現します。

個別無料相談&節税シミュレーション実施中

- 年収・所得区分・控除状況などを元に、あなたにとって本当に意味のある節税策をご提案します。不動産に限らず、小規模共済や保険との比較も踏まえた提案が可能です。

- 単年の節税額だけでなく、50年先までの収益・返済・税負担・相続まで含めたキャッシュフロー表を作成し、将来の経済的安心を見える化します。

- 「まだ検討段階…」という方でも安心。まずは非公開物件の資料請求だけでも可能です。お客様からのご希望がなければこちらからの営業連絡も一切いたしません。

こんな方におすすめです

- 所得が増え、税負担が重くなっている方

- 保険や経費だけでは節税対策が限界だと感じている方

- 資産形成・相続対策も同時に考えたい方

- ただの節税テクニックではなく、将来設計まで考えた資産運用をしたい方

まずはお問い合わせの前にセットライフが培ってきたノウハウをまとめた資料『自己資金を1円もかけずに首都圏の新築or築浅物件を取得し1億円の資産を形成する方法』を無料ダウンロードしてみてください。

\ 無理な営業は一切ありません。情報収集だけでもOKです /

まずはお気軽に、「資料ダウンロード」からスタートしてみてください。

まとめ

- 不動産投資は節税効果はある

- 人によって節税効果が変わる

- 不動産投資の本質は節税ではなく資産形成

- 節税目的のみの不動産投資だとリスクが高い

- 不動産投資における節税はあくまでも副次的効果である