医師(勤務医)のあなたは、節税を実現するためにどのような手法があるのか模索している最中ではないでしょうか。

結論から言えば、私たちがおすすめする節税対策は8つあります。

- 所得控除

- 特定支出控除

- プライベートカンパニー(法人)設立

- 不動産投資

- iDeCo

- 新NISA

- 青色申告

- 個人事業主として経費計上する

それぞれにメリットとデメリットがあり、向いている人と向いていない人がいます。

今回は、多くの医師と接してきた私たちの経験に基づいて、それらの違いや効果について一つ一つ説明します。

ぜひ本記事を参考にしてください。

医師(勤務医)におすすめの節税対策8選

さっそくですが、医師(勤務医)におすすめの節税対策は次の通りです。

| 節税手法 | 節税額の期待度 | 難易度 | 資産形成にも有効か |

| 所得控除 | ★★★☆☆ | ★☆☆☆☆ | △ |

| 特定支出控除 | ★★☆☆☆ | ★★☆☆☆ | △ |

| プライベートカンパニー(法人)設立 | ★★★★☆ | ★★★★★ | ◎ |

| 不動産投資 | ★★★★★ | ★★☆☆☆ | ◎ |

| iDeCo | ★★☆☆☆ | ★★☆☆☆ | ◎ |

| 新NISA | ★★☆☆☆ | ★☆☆☆☆ | ◎ |

| 青色申告 | ★★★☆☆ | ★★★★☆ | 〇 |

| 個人事業主として経費計上する | ★★★★☆ | ★★★☆☆ | ◎ |

それぞれ順番に解説していきます。

所得控除を活用する

まずは全員が対象になる節税対策=所得控除から取り組むのがいいでしょう。所得控除とは、課税対象となる「所得金額」そのものを減らす制度になります。高収入であればあるほど効果が大きくなります。

所得控除と言っても実は様々な内容があります、所得控除がどのようなものがあるのか一覧表を見てみましょう。

所得控除一覧

| 所得控除の種類 | 控除の概要 | 控除額の目安・上限 | 備考 |

| 基礎控除 | すべての納税者が受けられる控除 | 年収2,350万円以下で58万円 | 所得が高くなると控除額が段階的に縮小 |

| 配偶者控除 | 配偶者の所得が48万円以下の場合に適用 | 最大38万円(老人控除対象配偶者なら48万円) | 納税者の合計所得が1,000万円以下である必要 |

| 扶養控除 | 扶養家族がいる場合に適用 | 一人につき38万円(年齢等で変動あり) | 16歳未満は対象外(住民税では一部控除あり) |

| 医療費控除 | 一定額を超える医療費を支払った場合 | 支払医療費 − 保険金等 − 10万円(または所得の5%) | セルフメディケーション税制との併用不可 |

| 社会保険料控除 | 健康保険・年金・介護保険などの社会保険料 | 支払額全額 | 家族分を納めた場合も控除可能(証明書が必要) |

| 生命保険料控除 | 生命保険料・個人年金保険料など | 最大12万円(新・旧制度合算) | 保険料控除証明書の提出が必要 |

| 地震保険料控除 | 地震保険の保険料を支払った場合 | 最大5万円 | 火災保険は対象外 |

| 小規模企業共済等掛金控除 | 小規模企業共済やiDeCoなどへの掛金 | 掛金全額(最大84万円/年など) | 節税と老後資金準備の両立が可能 |

| 寄附金控除(ふるさと納税) | 一定の寄附を行った場合に控除対象(ふるさと納税など) | 寄附をした金額 − 2,000円 | 控除上限額は所得により異なる |

| 勤労学生控除 | 勉学とアルバイトを両立している学生向け | 27万円 | 所得要件・年齢制限あり |

| 障害者控除 | 本人または扶養親族が障害者である場合 | 一人につき27万円〜75万円(程度による) | 手帳・診断書等の証明書が必要 |

| 寡婦・ひとり親控除 | 配偶者と死別・離婚し、扶養親族がいる場合などに適用 | 最大35万円 | 条件の厳格化あり(令和2年以降) |

| 雑損控除 | 災害・盗難・横領によって資産に損害を受けた場合 | 被害額 − 保険金等 − 総所得の10% | 所得税・住民税どちらも適用可 |

| 特定支出控除 | 仕事上必要な支出(資格取得・通勤・単身赴任等)が一定額を超える場合に適用 | 給与所得控除の1/2超部分(要証明) | 勤務先の証明・領収書等が必要 |

上記のように控除に関しては様々な優遇措置が受けられます。例えば、年収1,200万円の勤務医が生命保険料控除で10万円の所得控除を受けると、最大で5.5万円程度の節税効果(税率45%+住民税10%で計算)があります。

どの控除が自分に対象で、いくらの控除額になっているかは調べておいて損はないと言えるでしょう。

特定支出控除を活用する

先の章でも紹介していますが特定支出控除というものがあります。

あまり知られていませんが、実は勤務医の自己研鑽に関わる支出は「特定支出控除」として節税の対象になる可能性があります。

特定支出控除の対象例

- 日本内科学会、外科学会などの参加費用(旅費含む)

- 白衣、ドクターコート、学会用のスーツなど職務に必須な衣類

- 医学専門書やオンライン講座の受講費

これらは給与所得控除額の”1/2を超えて”支出した場合に、その超過分が控除対象になります。職業上必要な支出だと明確に説明できるかが重要で、会社側からの経費に該当するという証明がないと否認される可能性が高くなります。

プライベートカンパニーを設立する

法人を設立し、副業や資産管理を行うことで所得分散が可能になります。

勤務医の方の多くは副業などで地方の診療をアルバイトしているケースが多いのでそういった報酬を法人名義への振り込みにすることが可能です。

更に、家族や身内を役員にして役員報酬を支払う事で所得を分散する事ができます。

しかし、法人化は最低限、毎年の決算の申告や法人税と社会保険料の負担が発生しますので、副業である程度の収入が見込めていないと逆に損をする形になってしまいますので注意が必要です。

不動産を活用する

節税しつつ資産形成を図りたい医師には、不動産投資が圧倒的に人気です。

不動産投資が人気の理由

- 減価償却で課税所得をその分圧縮できる

- ローン金利・固定資産税・修繕費・管理費もすべて経費計上できる

- 団信(団体信用生命保険)で運用期間をまるまる保険期間にすることが出来る

- 医業は高属性の職業の為、金融機関より好条件での融資が受けやすい

上記の理由から医師の方に不動産投資は非常に人気があります。あなたの周りでも不動産投資を行っている医業の人は多いのではないでしょうか?

全ての不動産でうまくいくという訳ではなく、一定の条件を満たす物件を選ぶことにより節税+資産形成を実現する事が可能となります。

では、どのような条件が当てはまれば「節税+資産形成」を実現を出来るでしょう?

節税+資産形成を実現するための条件

- 物件の場所が首都圏にある

- 新築or築浅の単身者向けのワンルームマンション

- 金融機関が物件に対して満額融資評価を出している

これらの条件すべてに当てはまるのであれば、それは「節税+資産形成」を実現できる可能性が高い物件であると言えます。

詳しくは『開業医が不動産を通じて200万円〜300万円節税した方法』の記事でもご紹介していますのでこちらをご覧ください。

iDeCoを活用する

iDeCo(個人型確定拠出年金)は、年金として積み立てながら節税できる制度です。勤務先の制度によって掛金上限が異なりますが、毎月の掛金が全額所得控除になり運用益が非課税となります。受け取り時にも「退職所得控除」「公的年金控除」が使えますので積立時・運用時・受取時の三段階で節税になります。

しかし、元本割れのリスクもありますので慎重に運用していく事が重要です。

参考までに業種ごとの拠出額一覧表を見てみましょう。

| iDeCo 拠出金額一覧 | |||

| 職業 | 上限金額 | ||

| 月 | 年間 | ||

| 自営業者 | 6万8,000円 | 81万6,000円 | |

| 公務員 | 2万円 | 24万円 | |

| 会社員 | 企業年金がない | 2万3,000円 | 27万6,000円 |

| 企業型DCのみ | 2万円 | 24万円 | |

| 企業型DCとDBに加入 | 1万2,000円 | 14万6,000円 | |

| DBに加入 | |||

| パート・アルバイト | 2万3,000円 | 27万6,000円 | |

iDeCoへの加入には「企業年金の有無」などを事前に確認する必要があります。

中にはiDeCoに加入できない病院勤務医もいるため、勤務先の総務などの部署に確認をしておいた方がいいでしょう。

新NISAを活用する

NISAとは2014年から始まった税制優遇制度で、2024年に新NISAに統廃合されました。

通常金融商品から得た利益にかかる20.315%の税金が全て非課税になるというものです。

18歳から取り組みが可能で生涯で1,800万円まで投資が可能となっています。

新NISAになってからは非課税保有期間の上限も撤廃され無制限になったこともあり長期的な資産形成が可能になりました。

メリット

- 配当金や売却益が非課税

- 少額から積立投資ができる

- いつでも引き出しが可能

- 投資期間を気にせずに取り組みが出来る

デメリット

- 元本割れを起こす可能性がある

- 運用先などを自分で判断しなければいけない

- 売却のタイミングなど最低限の知識が必要

医師のように投資に使える余剰資金が多い人にとって、非課税メリットを活かしきれる貴重な制度です。

しかし、iDeCoと同様に元本割れのリスクもありますので、ある程度の知識が必要になってきます。

青色申告特別控除を受ける

副業として事業所得がある場合、青色申告の届け出をすることで最大65万円の控除が追加で得られます。

副業例

- YouTubeや医師ブログによる広告収入

- セミナー開催、医学記事の監修料

- オンライン診療などの自由診療報酬

これらの収入がある場合、開業届と青色申告承認申請書を提出することで帳簿に基づく節税が出来るようになります。

開業届は1回出せばOKですが、青色申告承認申請は毎年期限があるので忘れないように注意が必要です。

個人事業主として副収入を事業所得として経費計上する

副業収入を単なる雑所得ではなく、事業所得として計上すれば必要経費を引いた後の金額に対して課税されます。

経費例

- パソコン、カメラ、通信費

- 書斎スペースの家賃按分

- 書籍や勉強会への参加費

事業性が認められれば「売上-経費」で大幅に課税所得を減らせますが、継続性・独立性・収益性が足りないと事業として認められないケースもあります。

おすすめ節税対策8選一覧表

| 節税手法 | 節税額の期待度 | 難易度 | 資産形成にも有効か |

| 所得控除 | ★★★☆☆ | ★☆☆☆☆ | △ |

| 特定支出控除 | ★★☆☆☆ | ★★☆☆☆ | △ |

| プライベートカンパニー(法人)設立 | ★★★★☆ | ★★★★★ | ◎ |

| 不動産投資 | ★★★★★ | ★★☆☆☆ | ◎ |

| iDeCo | ★★☆☆☆ | ★★☆☆☆ | ◎ |

| 新NISA | ★★☆☆☆ | ★☆☆☆☆ | ◎ |

| 青色申告 | ★★★☆☆ | ★★★★☆ | 〇 |

| 個人事業主として経費計上する | ★★★★☆ | ★★★☆☆ | ◎ |

節税期待度・難易度・資産形成の3点から見ると

不動産投資【節税期待度★5・難易度★2・資産形成◎】

が最も有効な手段と言えるでしょう。

節税と資産形成を両立できる選択肢を優先しよう

そもそも過剰な節税は避けるべき

多くの勤務医が陥りやすいのが、節税そのものが目的になってしまう状態です。

節税=税金を減らすことですが、例えば「税金を払わないために無理な支出をする」「資産にならないような投資をする」のは本末転倒です。

更に節税を目的としてしまうと、過剰な経費計上をしてしまうケースもあり税務調査の対象となるリスクがかなり高くなります。

税金とは本来納めるべきものであり、無理をしてまで減らす対象ではありません。

つまり、無駄な出費をしてまで減らすべき対象ではないという事です。

節税はあくまで利益を最大化するための手段にすぎない

本質的な資産形成とは、「収入を増やす ➡ 支出を抑える ➡ 資産を積み上げる」という流れの中で節税が機能するということです。

正しい節税の考え方とは

- 税金を減らすことで手元資金を増やし、次の投資に回す

- 利益が出た分は税金を納めて堅実な投資や運用に使う

- 節税と同時に資産が増える

こういった結果的に「資産形成+税の負担も減る」という形が節税における理想形と言えるでしょう。

理想的な節税の形の具体的な例

- 不動産:減価償却で節税+資産を保有

- iDeCo:所得控除で節税+将来の年金づくり

- NISA:運用益非課税で増やすことに集中

特に効果性が高いのは不動産

上記の例で記載したように、特に効果が高いの不動産であると言えます。

医師にとって不動産が優れている最大の理由は、「節税+資産形成+保障+相続対策」が1つで実現できるからです。

勤務医のAさんの事例

節税:初年度300万円の所得圧縮に成功

資産形成:首都圏の不動産3件9,500万円+毎月30万円の家賃収入

保障:がんと診断だけで9,500万円の借入ゼロ

相続対策:9,500万円の課税対象が路線価で1,900万円以下に

区分所有で単身者向けの首都圏の新築マンションを3戸フルローンで購入。

1円の自己負担もなく初年度で300万円の所得の圧縮に成功しました。

首都圏の収益不動産3件も手元にあるのですから、資産形成+節税の効果としては抜群と言えるのではないでしょうか。

さらに、団信をつける事により保険効果も得ており、わかりやすく伝えるとがん診断のみで保障が下りる9,500万円の積み立て型のがん保険に1円も使わずに加入できているという事にもなっているのです。

相続時には路線価評価により資産の圧縮が可能となっています。物件が賃貸中なのであれば小規模宅地の特例によりそこからさらに税優遇を受けられる可能性があります。

これだけのメリットを受けられるからこそ、この勤務医の方は不動産を選択し成功しました。

※これは事例です。所有物件やお客様の所得により税率は変わりますので必ずしも同様の効果が得られる保障をするものではありません。

不動産を通じた節税×資産最大化を望むならセットライフエージェンシーにご相談ください

セットライフが提案する『不動産保険運用®』で節税+安定した資産形成を

ここまでご紹介してきた通り、不動産を使って節税・資産形成を成功させるには、単なる「節税テクニック」ではなく、『物件エリア・安定性・資産性』などを分析した上でバランスよく設計する必要があります。これらをすべて自力で完璧に判断するのは現実的に不可能です。

忙しい勤務医の方だからこそ、信頼できるパートナー(不動産会社)の存在が成功を左右します。

セットライフエージェンシーでは医療従事者専門チームによるサポート体制があり、担当実績1,000件を超える専門チームによる医業の方に特化した『不動産保険運用®』のご提案を致します。

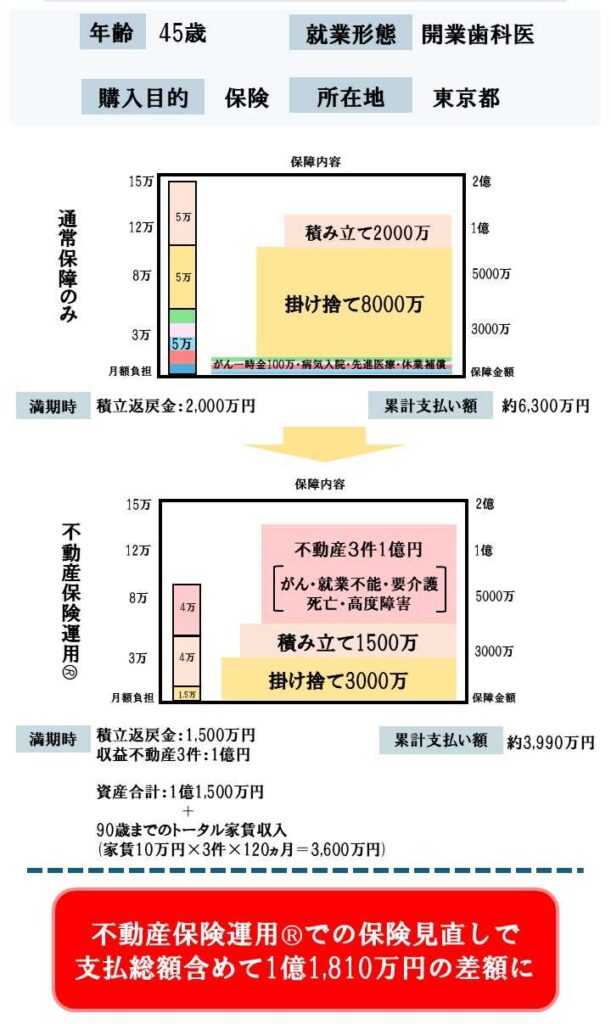

医業の方の事例をご紹介します。

- 初年度で不動産による節税額は約300万円

- 固定費の削減は5.5万円/月、年間で66万円も削減

- 支払総額を含めた差額は1億1,810万円

医業の方の加入している生命保険に注目をして節税×固定費削減×資産形成を実現した例になります。

セットライフエージェンシーは他にも様々なサポートをしています。

物件選定から出口戦略までフルサポート

- 節税だけでなく「資産価値が維持できる物件」だけを厳選紹介

- 売却まで視野に入れた中長期プラン設計

- 賃貸管理・リスク対策もすべてサポート

未公開の優良物件情報を独自ルートで提供

- 一般市場には出回らない、収益性と資産性を兼ね備えた物件を優先案内

- 立地・価格・仕様を厳選した「安定した投資案件」をご紹介

個別無料相談&節税シミュレーション実施中

- 現在の収入・税負担状況に合わせた「個別節税診断」

- 節税シミュレーション+50年先の将来のキャッシュフロープラン作成

- 完全無料、しつこい営業なし。まずは情報収集だけでも歓迎!

こんな方におすすめです

- 医業所得が増え、税負担が重くなっている方

- 保険や経費だけでは節税対策が限界だと感じている方

- 資産形成・相続対策も同時に考えたい方

- ただの節税テクニックではなく、将来設計まで考えた資産運用をしたい方

まずはお問い合わせの前にセットライフが培ってきたノウハウをまとめた資料『自己資金を1円もかけずに首都圏の新築or築浅物件を取得し1億円の資産を形成する方法』を無料ダウンロードしてみてください。

\ 無理な営業は一切ありません。情報収集だけでもOKです /

まずはお気軽に、「資料ダウンロード」からスタートしてみてください。

まとめ

- 節税のおすすめ選択肢は8つ

- 不動産が特に効果的

- 過剰な節税は避けるべき

- 「資産形成+税の負担が減る形」が節税の理想

- セットライフエージェンシーにお任せください