不動産投資における「減価償却費」という言葉、わかりにくいですよね。

減価償却費とは、端的に言えば節税において強力な効果を発揮するものです。

要は経費です。

減価償却費として毎年経費を計上することによって、所得税を抑え、手残りの金額を増やすことに繋がるのです。

今回はそんな減価償却費の仕組みを、どんな初心者でもわかるように解説していきます。

ぜひ最後までご覧ください。

不動産投資における減価償却費とは?

減価償却費は、税金対策やキャッシュフローを考える際に非常に重要な言葉です。

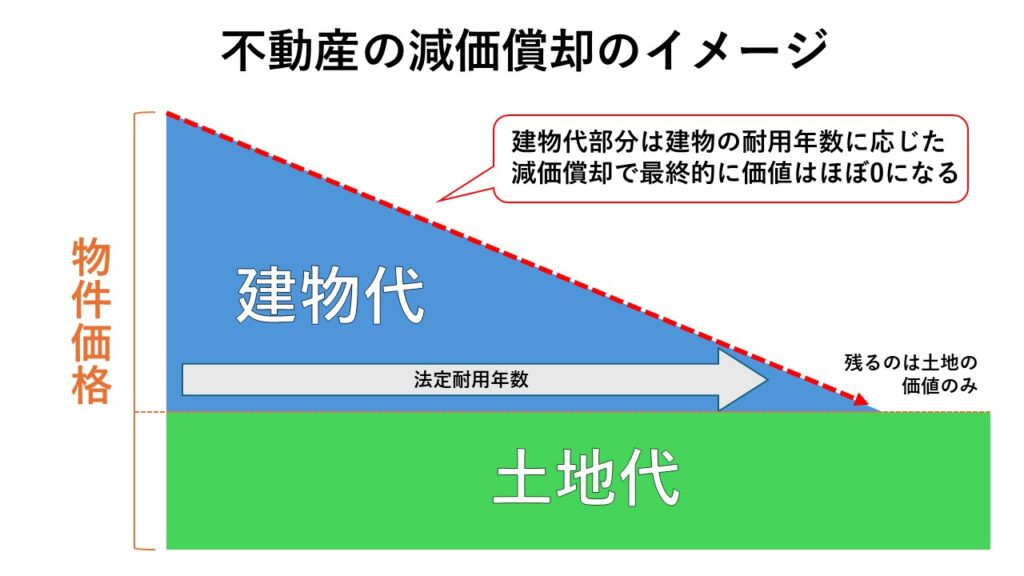

そもそも「減価償却費」とは、建物や設備などの資産が時間とともに劣化・価値減少していくことを会計上で表すための経費のことを指します。たとえば、1,000万円で購入した建物が20年使用可能とされている場合、1年間で50万円ずつ価値が減っていくと見なされ、それを毎年「経費」として計上できるのです。

ここで重要なのは、実際にお金が出ていくわけではないという点です。

あくまで「税務申告上の経費」であり、実際の支出を伴わない経費という特性が節税において強力な効果を発揮します。

つまり、減価償却費 ≒ 節税額と言っても過言ではないでしょう。

不動産投資の減価償却費が節税効果につながる理由

減価償却費は、不動産投資において「節税の柱」とも言える存在です。税務申告上の利益を下げながら、実質的なキャッシュフローは確保できるという非常に優れた仕組みです。では、なぜ減価償却費が節税に直結するのか、3つの視点から詳しく見ていきましょう。

実際の支出を伴わない経費として計上できるから

通常の経費というのは、実際にお金を支払ってはじめて「経費」として認められます。たとえば管理費、修繕費、火災保険料などは、現金が出ていくことと引き換えに帳簿上の費用として処理されます。しかし、減価償却費はまったく異なります。

これは、物件を購入した時点でまとめて支払った「建物部分の取得費用」を、年数に分割して少しずつ経費化していくものです。たとえば、建物価格が1,000万円で法定耐用年数が20年なら、毎年50万円ずつ帳簿上で「減価」させることで経費として扱います。

たとえば、年間家賃収入が150万円の物件を保有しており、毎年50万円の減価償却費があるとします。他にも修繕費や管理費などで年間30万円の実費経費がかかるとすると、以下のようになります。

減価償却がもたらす節税効果(家賃収入150万円の場合)の例※①

| 項目 | 減価償却なし | 減価償却あり |

| 家賃収入 | 150万円 | 150万円 |

| 実費の支出(修繕費・管理費など) | 30万円 | 30万円 |

| 減価償却費 | 0円 | 50万円 |

| 計上利益 | 120万円 | 70万円 |

| 所得税(仮に20%) | 24万円 | 14万円 |

| 税引き後手残り | 126万円 | 136万円 |

※①概算の例になります。

支出を伴っていない50万円の減価償却費によって、帳簿上の所得が減り、最終的な納税額も10万円減少しています。その結果、同じ家賃収入でも手元に残る現金が増えるわけです。

課税所得を圧縮できるから

たとえば、サラリーマンとして年収1,000万円(課税所得800万円前後)を得ている方が、不動産投資により年間150万円の家賃収入を得ているとします。

ここで年間の減価償却費が50万円、不動産運営にかかる実費経費が30万円あるとすれば、不動産所得は次のように計算されます:

- 家賃収入:150万円

- 経費:80万円(うち減価償却50万円、その他30万円)

- 不動産所得:70万円

- 合計課税所得:1,000万円(給与)+70万円(不動産)=1,070万円

一方で、もし減価償却がなければ不動産所得は120万円となり、合計課税所得は1,120万円になります。

この差50万円は、課税所得に直結するため、税率が仮に33%の帯域に該当する場合、15万円以上の節税になります。

減価償却によって、「見かけ上の所得を減らす」ことで、税金だけが軽くなる。これが高収入の個人にとっての強力な節税手段となる所以です。

つまり、減価償却はただの経費ではなく、「税率の高い人ほど効くレバレッジ装置」だと言えます。

これは副業で不動産を始める高所得者にとって、きわめて大きな意味を持ちます。

損益通算で他の所得と相殺できるから

さらに強力なのが、「損益通算」の仕組みです。減価償却費が多い物件では、実際に黒字であっても帳簿上の利益が赤字になります。この赤字を給与所得と相殺できれば、課税所得全体を圧縮できるのです。

申告書上の赤字を給与と相殺

- 家賃収入:150万円

- 実費経費:-40万円

- 減価償却費:-130万円

- 不動産所得:150 − 40 − 130 = −20万円(赤字)

この−20万円は、給与所得から差し引くことが可能です。たとえば会社員の課税所得が750万円だった場合、これを730万円に圧縮できます。

この差20万円に33%の税率がかかっていれば、約66,000円の節税効果になります。

しかし以下のような注意点があります。

- 給与が1,000万円を超えると、一部損益通算が制限される可能性があります(令和3年度税制改正により)

- 赤字の原因が明らかに「意図的」だと税務署に指摘されると否認される可能性があります

- 将来的に売却時に「償却済み部分」は譲渡益として課税される可能性があります(減価償却累計額の加味)

つまり、短期の節税と長期の税務リスクは天秤にかけながら慎重に設計する必要があります。

減価償却費を大きくできる築古の木造アパートは本当におすすめか?

不動産投資における「減価償却費の大きさ」が節税効果に直結するという話を前章で解説しました。その流れでよく語られるのが「築古の木造アパートは償却スピードが早く、節税メリットが大きい」という主張です。

たしかにこれは事実です。

しかし、表面的な節税効果だけに目を奪われると本質的なリスクを見落とす危険があります。

この章では、築古アパートの減価償却効果を正しく理解し、その実態と落とし穴を検証しつつ、「節税」と「資産性」のバランスという視点から投資判断を再評価していきます。

築古木造アパートの減価償却の魅力

木造建物の法定耐用年数は22年です。しかし実際の市場には、築25年、築30年を超えるような「耐用年数超過」の物件も多く出回っています。

このような物件は、税務上「残存耐用年数※①」を新たに算定して減価償却を行うことができ、場合によっては4年という短期間で一気に償却可能となります。

※①残存耐用年数の算出方法(簡便法)

法定耐用年数 − 経過年数 × 0.2(小数点切り捨て、最低2年)

たとえば、築30年の木造アパート(建物価格1,200万円)を購入した場合、残存耐用年数は【22年 − 30年 × 0.2=2年】年間償却額は【1,200万円 ÷ 2年=600万円】という事になります。

このように、非常に大きな「赤字」を計上することができ、損益通算により本業の給与所得と相殺できるため節税という観点のみで言えば、数年間にわたって高い節税効果が得られることになります。

築古物件の本当のリスクとは?

たしかに減価償却効果は大きいのですが、それに目を奪われてしまうと投資としての本質を見失いかねません。

築古木造アパートには大きなリスクが存在します。

リスク1. 空室リスクの増大

築年数が古いほど、建物の外観・内装・設備が時代遅れになるため入居者の人気が下がります。特にエリア選定や管理体制が甘いと、空室率が30〜50%を超えることもあり、収支が不安定になり当初予定していた利回りが維持できなくなります。

リスク2. 修繕・設備更新コストの増加

築古物件は毎年のようにどこかに修繕が必要になるケースが多く、水漏れや外壁、電気系統や給水管の老朽化、トイレなど内装設備の交換など多額の修繕費用が掛かる事が予想されます。1棟アパートなどは管理組合が存在しない為、修繕費などは基本的に全て自己負担となります。修繕が複数年連続で発生した場合、減価償却による節税効果を上回るコストになる可能性があります。

リスク3. 売却時に資産価値が残りにくい

節税目的で築古アパートを買っても、数年後に売却する際にはほとんど価格がつかない場合が多いです。場合によっては土地部分のみの評価となり、「建物付き」として購入した金額に比べて数百万円以上の損失が出ることもあります。

また、金融機関の評価が低いため、次の買主に融資がつかないケースも多く、出口戦略が極めて難しくなる点も見落としてはいけません。

「節税」と「資産価値」の両立こそ本質

節税効果だけを追求した結果、資産価値のない物件を買ってしまうと、「税金は安くなったけれど資産が減った」という本末転倒な状況になります。つまり、単年度の節税よりも、5年後・10年後の資産状況をどう保つかという視点が非常に重要です。

そこで注目されるのが「首都圏の新築区分マンション」です。たとえ減価償却費は控えめであっても、以下のような特徴によりトータルバランスが良好です。

- 資産価値が落ちにくい立地(駅近、都心部)

- 高い入居率(99%以上を維持するエリアも)

- 設備トラブルや修繕費の心配がほとんどない

- 売却時にも買い手が付きやすく、出口戦略が取りやすい

特に東京23区は単身者向けマンションの建築規制があり物件の供給が追い付いていないのと、東京都内の人口増加の相乗効果によりこれから先も高い入居率と資産性を維持し続けていく可能性が高いです。

節税効果と安定性を両立させよう

減価償却による節税効果が不動産投資の強みであることは間違いありません。しかし、節税だけを目的にして実際の出費がかさんでしまっては本末転倒です。

不動産はあくまでも「投資」であり「資産運用の一手段」です。

税務上のメリットだけでなく安定した収益性と資産価値の維持を同時に追求する必要があります。

節税目的だけで物件を選ぶと失敗する

実際の不動産市場では、「節税できるから」とだけの理由で、築古・地方・収益性に疑問のある物件を購入してしまうケースが後を絶ちません。こうした物件は購入時こそ減価償却で税金が減ったように見えても、先々で大きな問題に直面する可能性があります。

築古木造アパートのリスク

- 空室が多く、想定した家賃収入が得られない

- 修繕やトラブル対応に追われ、キャッシュフローが圧迫される

- 売却時に値がつかず、最終的に損失を被る

節税効果を得たとしても資産トータルで赤字になってしまっては意味がありません。節税はあくまでも副次的効果であり、目的は「安定した資産形成」です。

節税と安定性を両立するには、首都圏の新築マンションという選択

では、節税と安定性の両立を実現するにはどうすればよいのでしょうか?

その答えの一つが、「首都圏の新築ワンルームマンション」という選択肢です。減価償却のスピードは築古物件に劣るかもしれませんが、それを補って余りある「安定性」があるからです

首都圏新築マンションの4つの強み

- 入居率の高さ

都心部・駅近物件であれば、空室率はほぼゼロ。単身者向け物件は常に一定の需要があります。 - 修繕リスクの低さ

新築であれば、最低でも10年程度は大きな修繕が不要。突発的支出が発生しにくい。 - 金融機関評価が高く、融資が受けやすい

首都圏の新築物件は担保評価が高いため、金融機関の融資でフルローン〜オーバーローンの融資評価が可能です。 - 資産価値が落ちにくい立地

将来的な売却や相続を見据えても、「都心×駅近」のブランドは強く、出口戦略にも有利です。

このように首都圏の新築ワンルームマンションであれば安定した運用が可能となっています。

首都圏の不動産の資産価値について詳しくは『毎年10%以上も高騰!首都圏のマンション価格が庶民に手が出せないほど高騰している理由』の記事でもご紹介していますのでこちらをご覧ください。

目的に合った物件を、信頼できるパートナーと見極める

節税と資産運用の両立を成功させるためには、物件の質だけでなく、紹介してくれるパートナー企業の姿勢や提案力も非常に重要です。

理想的なパートナー企業の例

- 節税だけに偏らず、「出口戦略」「ライフプラン」「相続対策」まで見据えた提案がある

- 築年数・構造・立地に基づいた具体的な減価償却シミュレーションを提示できる

- 入居率や将来の売却想定価格など、収益性の裏付けとなるデータを明示できる

- 顧客の職業・年収・資産背景を理解した上で、最適な物件と融資条件を選定してくれる

投資判断において情報の質と透明性が何よりも重要です。

先々での出口戦略などの話をせずに目先の「数字のマジック」で短期の節税だけを強調してくる営業トークには注意が必要です。

不動産を通じた節税を検討されるならセットライフにご相談ください

私たちセットライフエージェンシーでは、年収1,000万円クラスのお客様を多く担当させて頂いており、節税に関してもリスクを少なく取り組む方法をご提案しています。

お客様にとって「万が一にも備えられる資産形成」を全力でサポートしています。

ここまでご紹介してきた通り、不動産を使って節税・資産形成を成功させるには、単なる「節税テクニック」ではなく、『物件エリア・安定性・資産性』などを分析した上でバランスよく設計する必要があります。これらをすべて自力で完璧に判断するのは現実的に不可能です。

セットライフエージェンシーでは専任担当者よるサポート体制があり、担当実績1,000件を超える専門チームによる『不動産保険運用®』のご提案を致します。

物件選定から出口戦略までフルサポート

- 節税目的だけの不動産ではなく、そもそもの資産としての価値を維持しやすい首都圏エリアに限定された物件を選定しています。

- 購入して終わりではなく、35年後の売却出口まで見据えた中長期の戦略を設計し、ライフプランや税負担の変化に応じて最適なタイミングでの出口戦略をご提案します。

- 入居率や管理の不安もすべてお任せください。管理会社との連携・空室対策・修繕計画まで、収益の安定化に必要な実務面のサポートをトータルでご提供しています。

未公開の優良物件情報を独自ルートで提供

- ネットやポータルに出る前の「水面下情報」や、金融機関提携物件など、限られたルートでしか流通しないハイグレード物件を優先的にご紹介します。

- 入居率・修繕負担・再販性まで考慮した、投資としての安定性を重視した案件のみを厳選。無理なく続けられる運用を実現します。

個別無料相談&節税シミュレーション実施中

- 年収・所得区分・控除状況などを元に、あなたにとって本当に意味のある節税策をご提案します。不動産に限らず、小規模共済や保険との比較も踏まえた提案が可能です。

- 単年の節税額だけでなく、50年先までの収益・返済・税負担・相続まで含めたキャッシュフロー表を作成し、将来の経済的安心を見える化します。

- 「まだ検討段階…」という方でも安心。まずは非公開物件の資料請求だけでも可能です。お客様からのご希望がなければこちらからの営業連絡も一切いたしません。

こんな方におすすめです

- 所得が増え、税負担が重くなっている方

- 保険や経費だけでは節税対策が限界だと感じている方

- 資産形成・相続対策も同時に考えたい方

- ただの節税テクニックではなく、将来設計まで考えた資産運用をしたい方

まずはお問い合わせの前にセットライフが培ってきたノウハウをまとめた資料『自己資金を1円もかけずに首都圏の新築or築浅物件を取得し1億円の資産を形成する方法』を無料ダウンロードしてみてください。

\ 無理な営業は一切ありません。情報収集だけでもOKです /

まずはお気軽に、「資料ダウンロード」からスタートしてみてください。

まとめ

- 減価償却は不動産投資における節税の柱

- 減価償却は実費の発生しない経費

- 木造アパートが減価償却が一番大きいがリスクも一番大きい

- 首都圏新築マンションが一番安定していておススメ

- 安定した不動産での節税はセットライフにお任せください