もしあなたが年収3,000万円以上の高所得者で、高額な所得税・住民税に悩まれているのであれば、本記事がそれを解決するきっかけになるはずです。

私たちセットライフエージェンシーは、約10年にわたって経営者、医師、歯科医師、士業といった多くの高所得者と接してきました。

不動産を中心とした資産形成のお手伝いし、その一環で節税に関するご相談をお受けする機会もしばしばありました。

高所得者が実践する節税手法の生々しい実態をお聞きする機会も多くありました。

そういった経験から感じるのは次の3つです。

- 年収3,000万円以上の高所得者は節税が必須であること

- 節税のためにできることは全てやった方がいいということ

- 節税効果を最大化させるためには不動産が絶大な効果を持つということ

高所得者は何もしなければ、年収の半分近くを税負担として差し引かれるケースが少なくありません。

何もしないというのは、自分の資産が削られている様子を黙って見ているようなものなのです。

ですから、資産の最大化を徹底的に追求すべきです。

今回はその目的を実現していただくために、特に「節税」に関して私が知り得る情報を全て記事にまとめました。

もしヌケモレやご意見があれば遠慮なくおっしゃってください。

節税で悩まれる高所得者の方々のお役に立てれば幸いです。

※もし不動産投資を通じた節税に関心をお持ちでしたら一度弊社にお問い合わせください。節税×資産形成を両立させるための手法や物件情報をお伝えいたします。

年収3,000万円以上でいくら節税できるか?

年収3,000万円以上という所得水準は、サラリーマンでは一部の上場企業役員や外資系企業のトップ層を除いて現実的ではなく、実際には「自営業者」「クリニック・歯科などの開業医」「オーナー社長」などの経営者層に多い水準です。

このような高所得者は、所得税・住民税・社会保険料のトリプルパンチによって、実質的に半分近くを税負担として差し引かれるケースが少なくありません。

この所得層の方々、例えば年収3,000万円クラスの方々はいくら節税できるのでしょうか?

結論から言えば、年収3,000万円のオーナー社長の節税効果は「約480万円」です。

節税をした場合の前後シミュレーションを見てみましょう。

年収3,000万円のオーナー社長・自営業者の税負担シミュレーション

| 項目 | 節税前(個人所得としてフル受取) | 節税後(法人活用・所得分散あり) |

|---|---|---|

| 所得税 | 約870万円 | 約550万円 |

| 住民税 | 約240万円 | 約180万円 |

| 社会保険料 | 約300万円 | 約200万円(役員報酬調整) |

| 節税効果 | – | 約480万円 |

| 手取り額(年) | 約1,590万円 | 約2,070万円 |

法人設立済み・家族への所得分散・退職金積立などを活用したモデル(一例)です。

※実際は個別状況により様々変動します。

しかし、法人設立を含む戦略的な節税対策を行えば、年間で400万〜500万円の節税は十分可能です。

不動産投資に関するお悩み・疑問・ご質問はセットライフエージェンシーがお応えします!お気軽にご相談ください。

年収3,000万円以上の高所得者が検討すべき節税手法一覧

年収3,000万円を超える高所得者は、一般的な控除制度だけでは節税効果が限定的です。

そのため、「個人向けの節税手法」と「法人・資産運用を活用した高度な節税手法」の両面を戦略的に活用する必要があります。

以下に、高所得者が検討すべき節税手法を網羅的にまとめました。

高所得者向け節税手法一覧

| 節税手法 | 節税効果 | 難易度 | 即効性 | 備考・活用条件 |

|---|---|---|---|---|

| ふるさと納税 | ★☆☆ | ★☆☆ | ★★★ | 限度額あり(年収3,000万なら25〜30万円程度) |

| iDeCo(個人型確定拠出年金) | ★★☆ | ★★☆ | ★★☆ | 年額81.6万円まで所得控除(職種により変動) |

| 小規模企業共済 | ★★★ | ★★☆ | ★★☆ | 年84万円まで所得控除(法人化後も加入可) |

| 特定支出控除 | ★☆☆ | ★★★ | ★☆☆ | 会社の証明が必要/自営業者は対象外 |

| 医療費控除・セルフメディケーション | ★☆☆ | ★★☆ | ★☆☆ | 年10万円超の医療費が対象/効果は限定的 |

| 配偶者控除・扶養控除 | ★☆☆ | ★☆☆ | ★★☆ | 高所得者は段階的に控除額縮小(所得制限あり) |

| 生命保険料・地震保険料控除 | ★☆☆ | ★☆☆ | ★★★ | 控除額は年最大12万円程度と限定的 |

| 住宅ローン控除 | ★★☆ | ★★☆ | ★★☆ | 年収制限あり/高額物件は対象外の可能性も |

| 新NISA(非課税投資制度) | ★★☆ | ★☆☆ | ★★☆ | 投資収益が非課税/長期視点での効果大 |

| 不動産投資(減価償却+損益通算) | ★★★ | ★☆☆ | ★★★ | 減価償却による赤字計上→所得圧縮が可能 |

| 築古木造アパート投資 | ★★★ | ★★★ | ★★★ | 4〜5年の短期償却で即効性◎/流動性リスクあり |

| 事業の法人化(マイクロ法人含む) | ★★★ | ★☆☆ | ★★★ | 所得分散・経費活用・社宅・退職金等が有効 |

| 家族への所得分散(給与・配当) | ★★★ | ★★☆ | ★★☆ | 家族を役員に/生計一親族でも可(支払実態必要) |

| 役員報酬の最適化 | ★★★ | ★☆☆ | ★★★ | 報酬水準を調整し社会保険料と所得税のバランスを最適化 |

| 経費の適正計上 | ★★★ | ★★☆ | ★★★ | 会食・車両・保険・研修など業務実態をもとに計上 |

| 法人契約の生命保険 | ★☆☆ | ★★☆ | ★★☆ | 損金処理による節税+退職金原資として活用 |

| 退職金の準備と支給 | ★★★ | ★★★ | ★☆☆ | 退職時に大きな節税効果/中長期設計が必要 |

| 資産管理会社の設立 | ★★★ | ★★★ | ★☆☆ | 不動産・株式・知的財産などの保有に活用 |

給与所得控除が打ち止めになる年収2,000万円以上の方の節税手法のメインは法人化や不動産などの戦略が主力となります。

誤解を恐れずにお伝えするならば、それ以外の効果的な手段はありません。

控除系の選択肢はフルで使える物は使うとして、年収3,000万円以上の高所得層の方は見せかけの節税ではなく資産が残る本質的な節税の戦略設計が必要になります。

不動産投資に関するお悩み・疑問・ご質問はセットライフエージェンシーがお応えします!お気軽にご相談ください。

年収3,000万円以上の高所得者が節税効果を最大化させるためのおすすめ手法3選

年収3,000万円以上の高所得の方が効果的な節税効果を得るには手段が限られています。

なぜなら、控除なども金額が上限が定められており、iDeCo・小規模企業共済・社会保険料なども実際の支出が伴うため手元の資金がなくなるからです。

つまり、手元の現金が減っているので手取りが増えているわけではありません。

高所得者向けの節税手段として効果を最大化させる手段の3つをご紹介します。

手法1.不動産投資

| 節税効果 | 難易度 | 即効性 |

| ★★★ | ★☆☆ | ★★★ |

不動産投資は高所得層の方にとって最も有効な節税手段の一つであると言えます。

その主な理由は以下の2つです。

- 減価償却による支出のない経費計上

- 損益通算による課税所得の圧縮

減価償却による支出のない経費計上

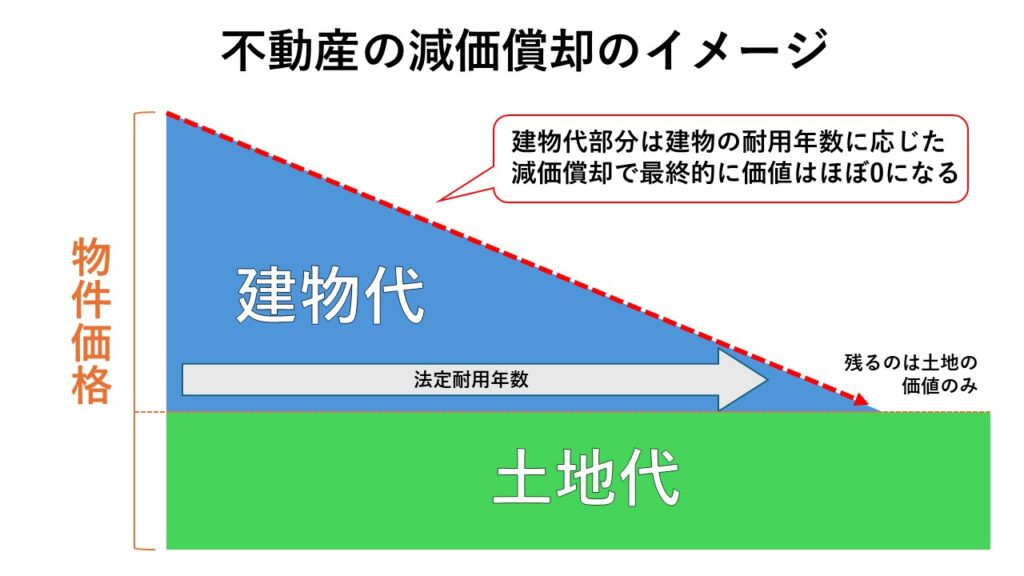

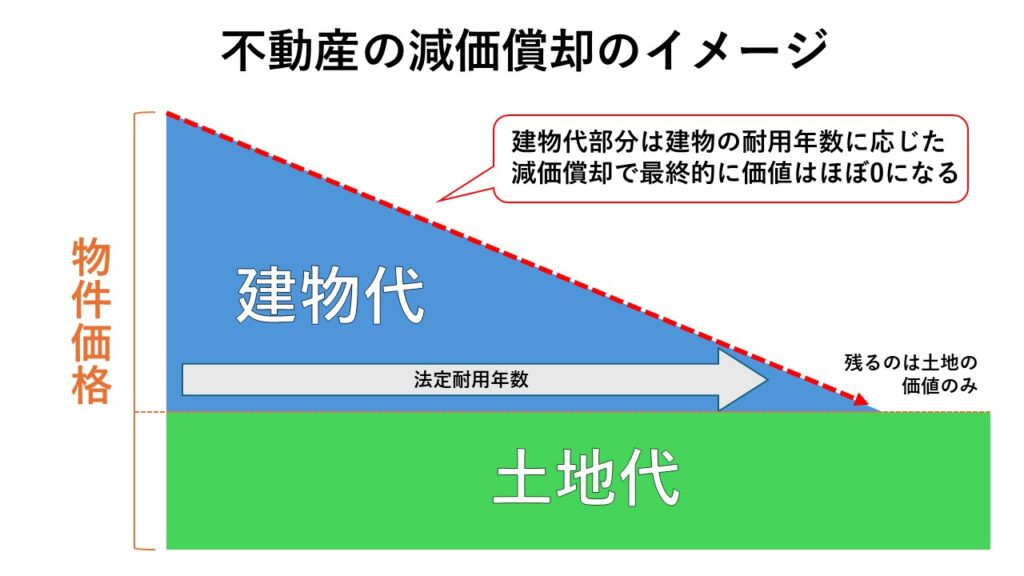

減価償却とは建物や設備といった「有形固定資産」の取得費用を、耐用年数にわたって按分して経費として認める制度です。

不動産投資においては建物代と設備などを対応年数に応じて経費として計上する事が可能となります。

例えば、4,000万円の中古RCマンション(鉄筋コンクリート造・耐用年数47年)を築27年で購入した場合、残存耐用年数は20年です。

この年数で建物価格を按分して毎年計上できます。

仮に建物代分が2,000万円だとすれば、

【2,000万円(建物代)÷20年(耐用年数)=100万円】

毎年約100万円の支出のない経費を計上する事ができるということになります。

これがいわゆる「税務申告上の赤字」の源であり節税効果の中核と言えます。

減価償却について詳しくは『不動産投資における減価償却費とは何か?』の記事でご紹介していますので、こちらをご覧ください。

損益通算による課税所得の圧縮

損益通算とは、複数の所得がある人が、その中の一部で「赤字」が出た場合に、他の「黒字の所得」と合算して課税所得を減らすことができる制度です。

特に、不動産所得で生じた赤字(例えば減価償却による赤字)を、給与所得や事業所得などと合算することで、トータルの課税所得を圧縮=節税効果が生まれます。

しかし、なんでも赤字であれば損益数産できるという訳ではありません。

どれが組み込めるかは、下記対象一覧表を参考にしてください。

損益通算対象一覧

| 所得区分 | 損益通算の対象 | 備考 |

|---|---|---|

| 給与所得 | 可能 | サラリーマン・役員報酬など |

| 事業所得 | 可能 | フリーランス・法人以外の事業収入 |

| 配当所得 | 不可 | 分離課税のため通算不可 |

| 利子所得 | 不可 | 同上 |

| 不動産所得 | 可能(通算元) | 減価償却などで赤字を出せる |

| 譲渡所得(特定) | 制限あり | 純損失通算可能な場合もある |

| 雑所得 | 原則不可 | 一部例外あり(仮想通貨等) |

最大のポイントは先の章でも紹介した減価償却費なども通算できるという点です。

実際の支出の無い経費である減価償却費を組み込む事により、高い課税所得の圧縮効果が見込めます。

不動産投資はこの減価償却と損益通算の2つにより高い節税効果が期待できます。

それに加えて不動産投資は優秀な資産形成の手段の一つでもあります。

資産形成の手段が節税効果も生み出してくれるわけですから、不動産投資は富裕層の方にとって特におすすめの節税手法と言えます。

手法2.事業の法人化

| 節税効果 | 難易度 | 即効性 |

| ★★★ | ★☆☆ | ★★★ |

個人事業主として事業を行っていて売上が一定以上になった場合、事業の法人化をすることにより所得税・住民税の大幅な節税が出来る可能性があります。

売上1億円の個人事業主が法人化した場合の例を見てみましょう。

前提条件

- 年間売上:1億円

- 経費:4,000万円(粗利6,000万円)

- 青色申告/法人は中小企業の特例を活用

- 事業主は配偶者・子なし(控除影響なし)

- 社会保険は適正水準を反映

- 法人化後は、役員報酬1,000万円+法人利益5,000万円の分離モデル

早速ですが、シミュレーションの結果は以下の通りです。

| 区分 | 個人事業主 | 法人化後 |

|---|---|---|

| 粗利(課税ベース) | 6,000万円 | 6,000万円 |

| 税・保険の合計負担 | 約3,160万円 | 約2,014.8万円 |

| 実質税率 | 約52.7% | 約33.58% |

| 手取り | 約2,840万円 | 約3,985.2万円 |

法人化によって約1,370万円の手取りの増加が可能となりました。

こちらはあくまでもシミュレーションですが、法人への税率は個人への税率よりも低く設定されている事もあり、上手く組み合わせれば納税額を大きく下げる事も可能となります。

個人事業主のままの場合、法人化した場合、それぞれの詳細は以下の通りです。

個人事業主のままの場合

| 項目 | 金額 |

|---|---|

| 売上 | 1億円 |

| 経費 | 4,000万円 |

| 所得(課税対象) | 6,000万円 |

| 所得税(超過累進:最大45%) | 約2,360万円 |

| 住民税(約10%) | 約600万円 |

| 国民健康保険・年金 | 約200万円前後(地域差あり) |

| 合計税負担 | 約3,160万円 |

| 実質税率(粗利6,000万に対する) | 約52.7% |

| 手取り | 約2,840万円 |

法人化した場合(役員報酬1,000万円/法人利益5,000万円)

| 項目 | 金額(個人) | 金額(法人) |

|---|---|---|

| 役員報酬 | 1,000万円 | – |

| 法人利益 | – | 5,000万円 |

| 所得税(個人:累進) | 約230万円 | – |

| 住民税(個人) | 約100万円 | – |

| 社会保険(会社負担・本人負担合算) | 約300万円 | – |

| 法人税(実効税率33.58%) | – | 約1,679万円 |

| 合計負担 | 約630万円 | 約1,679万円 |

| 総負担合計 | 約2,309万円 | |

| 実質税率(粗利6,000万に対する) | 約38.43% | |

| 手取り | 約3,691万円(個人+法人内部留保) | |

参考までに個人の所得税率と法人の税率を見てみましょう。

以下の表の通り、個人と法人では税率が異なるため、この差によって節税が可能になるということです。

個人の所得税・住民税率早見表

| 課税される所得金額 | 税率 | 住民税 |

| 1,000円 から 1,949,000円まで | 5% | 10% |

|---|---|---|

| 1,950,000円 から 3,299,000円まで | 10% | |

| 3,300,000円 から 6,949,000円まで | 20% | |

| 6,950,000円 から 8,999,000円まで | 23% | |

| 9,000,000円 から 17,999,000円まで | 33% | |

| 18,000,000円 から 39,999,000円まで | 40% | |

| 40,000,000円 以上 | 45% |

法人税率(普通法人のみ)

| 区分 | 税率 | ||

| 資本金1億円以下の法人など | 年800万円以下の部分 | 下記以外の法人 | 15% |

| 適用除外事業者 | 19% | ||

| 年800万円超の部分 | 23.20% | ||

| 上記以外の普通法人 | 23.20% | ||

| 法人住民税 | 約4% | ||

| 法人事業税 | 約7% | ||

事業の法人化は約1ヶ月ほどで出来ますので事前に税理士の方などと相談して時期は決めておくのもいいでしょう。

手法3.役員報酬の最適化

| 節税効果 | 難易度 | 即効性 |

| ★★★ | ★☆☆ | ★★★ |

3つの目の手法は、先ほどの法人化に伴う手法です。

法人化後に高所得者が必ず直面するのが、「役員報酬をいくらに設定するか?」という問題です。

役員報酬は法人から個人にお金を移す方法であり、「多すぎても税・保険料が跳ね上がる」「少なすぎても生活や与信に不利になる」というバランス調整が非常に重要になります。

役員報酬の金額は、以下の3つの税金・負担に大きく影響します。

- 所得税・住民税:累進課税なので報酬が高額になるほど税率は最大55%まで跳ね上がる

- 社会保険料:報酬ベースで決まり、年収1,000万円超で年間約300万円程度の負担

- 法人税:法人利益を減らす=法人税を抑える役割(役員報酬は損金にできる)

つまり、「個人の税・保険負担」と「法人税負担」の総額を最も低くできるポイントが最適な役員報酬水準になるというわけです。

では、いったいいくらに設定するのがベストなのでしょうか?

売上1億円の法人を例で比較してみましょう。

前提条件

- 売上:1億円

- 経費:4,000万円(外注費・人件費・家賃等)

- 粗利:6,000万円

- 法人化済み

- 役員報酬を変化させ、法人利益とのバランスを比較

- 税率や保険料は概算(個人:累進課税、法人:実効税率33.58%、保険料は年収に応じて推定)

- 控除・扶養なし/役員は1名

| 区分 | 役員報酬3,000万円 | 役員報酬1,500万円 | 役員報酬1,000万円 |

|---|---|---|---|

| 売上 | 1億円 | 1億円 | 1億円 |

| 経費(共通) | 4,000万円 | 4,000万円 | 4,000万円 |

| 役員報酬 | 3,000万円 | 1,500万円 | 1,000万円 |

| 法人利益 | 3,000万円 | 4,500万円 | 5,000万円 |

| 所得税+住民税 | 約1,550万円 | 約620万円 | 約330万円 |

| 社会保険料 (本人+法人分) |

約330万円 | 約310万円 | 約290万円 |

| 法人税 (実効税率33.58%) |

約1,007.4万円 | 約1,511.1万円 | 約1,679万円 |

| 総合計 税+保険料 | 約2,887.4万円 | 約2,441.1万円 | 約2,299万円 |

| 手取り (個人分) |

約1,706.1万円 | 約999.8万円 | 約720.6万円 |

| 法人内部留保 | 約1,406.5万円 | 約2,559万円 | 約2,980.4万円 |

| 合計手残り (個人+法人) |

約3,112.6万円 | 約3,558.9万円 | 約3,701万円 |

上記のシミュレーションだと役員報酬が3,000万円の場合と1,000万円の場合で最終的な手残りで約600万円の差が生まれています。

ケースバイケースですが、法人化をした場合、年収が低い方が手残りが増えています。

この金額の差はかなり大きいと言えるのではないでしょうか?

しかし、ここで注意点ですが役員報酬を下げれば税負担が減り手残りが増えますが申告上の所得が減っていますので、金融機関などからの融資を受ける際の足かせになる可能性があります。

更に手残りが増えたと言っても法人の内部留保は、たとえ社長だとしても個人が自由に使えるお金ではありません。

税負担を減らすために役員報酬を下げて今の生活費が足りなくなってしまっては本末転倒です。

生活に影響しないバランスの見極めなどは顧問税理士の方とご相談して決めるのがいいでしょう。

不動産投資に関するお悩み・疑問・ご質問はセットライフエージェンシーがお応えします!お気軽にご相談ください。

年収3,000万円で節税を目的に不動産を検討するあなた向けの3つのアドバイス

第一優先を節税目的にするのは危険

不動産投資は節税に効果的な手段ですが節税のみを目的とした不動産投資は非常に危険です。

なぜなら、節税を第一の目的にすると、減価償却が最も大きく取れる築古(20年以上)一棟アパートを選択することになり、その一方で想定外のコストが発生するリスクが伴うからです。

まずは以下の表をご覧ください。

物件別減価償却ランキング

| 順位 | 物件ジャンル | 節税効果(減価償却の額) | コスト |

| 1位 | 築古(20年以上)一棟アパート | 効果:高 建物部分を4年~8年という超短期で償却が出来る。 |

コスト:高 ・頭金:3割~5割の頭金が必要 ・建物維持管理:全額自己負担 |

| 2位 | 首都圏新築区分マンション | 効果:中 設備部分と躯体を分けて減価償却できる。 |

コスト:低 ・頭金:0割〜1割の頭金が必要 ・建物維持管理:各オーナーで分割 |

| 3位 | 地方の中古区分マンション | 効果:中 設備部分と躯体を分けて減価償却できる。 |

コスト:中 ・頭金:2割〜4割の頭金が必要 ・建物維持管理:各オーナーで分割 |

上記の表ですと築古(20年以上)一棟アパートがダントツで節税効果高いのがわかります。

しかし、築古(20年以上)一棟アパートは購入する時も頭金が必要になるのと管理組合などもないため、修繕費などは全て自己資金となり運用期間中の実際の支出がかなり多くなる可能性があります。

節税効果を高めるために必要な事は『赤字を増やす事』です。

この赤字の中身が重要で、減価償却費などの実際の支出の伴わない赤字であれば問題ありませんが、それ以外の実際の支出のある経費が問題となるのです。

節税のみを目的としてしまうと赤字を増やそうとなってしまい、必要のない支出や節税効果以上の出費をしてしまい実際の収支がマイナスになってしまうというケースが起こる可能性が高いのです。

更に重要になってくるのが出口戦略です。

購入した物件を最終的にどうするのか?

不動産投資とはあくまでも資産形成のための手段であり、節税は副次的効果でしかありません。

目先の節税額が大きいからと地方のアパートを購入しても入居者が付かなかったり家賃が下がったりといったトラブルが発生してしまう可能性があります。

最終的に減価償却が終わった後に中々売却が出来ずにトータルで損をしてしまうというケースも珍しくありません。

不動産投資の第一優先は資産性にし、第二優先以降を節税にするのがいいでしょう。

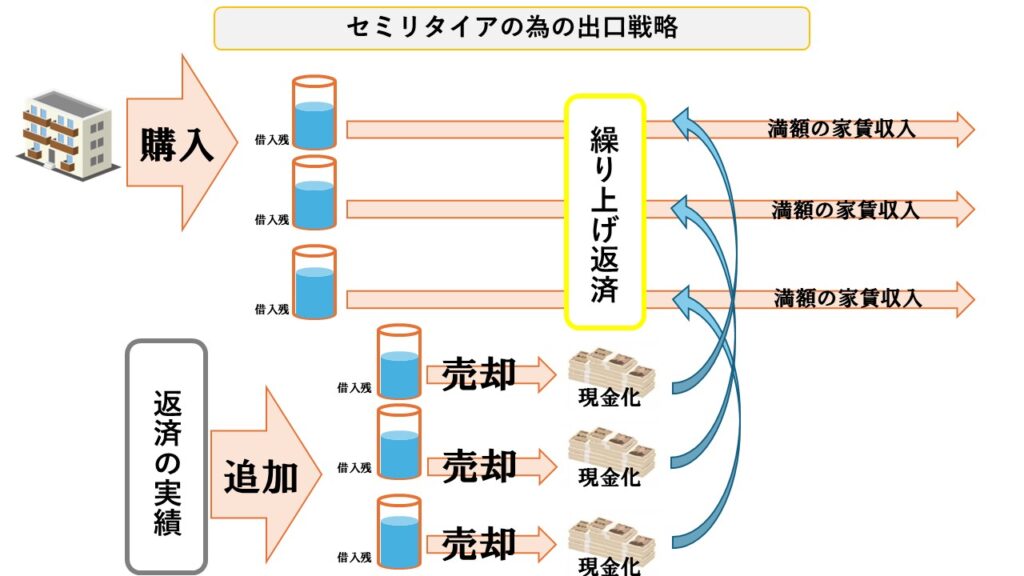

出口戦略をしっかり計画する

先の章でもふれた通り、不動産投資の出口戦略は非常に重要です。

最終的に所有した不動産を持ち続けるのか?売却するのか?売却するのであればどのタイミングが良いのか?など、考える事は様々です。

出口戦略を立てるためには、不動産所有の目的を明確にしておくことが重要です。

例えば不動産所有の目的は以下が考えられます。

- 資産形成

- セミリタイア

- 固定費の見直し

- 相続対策

- インフレ対策

仮に相続対策を目的に不動産を所有する場合は、大きく次の二通りの選択肢があります。

- 地方のアパートを所有する(減価償却額が大きい)

- 首都圏の物件を所有する(路線価評価での圧縮ができる)

相続対策のためには路線価評価での圧縮が必要になるため、減価償却の枠は重要ではなく、出口戦略の観点では後者の「首都圏の物件を所有する」を選択する必要があります。

事例を見てみましょう。

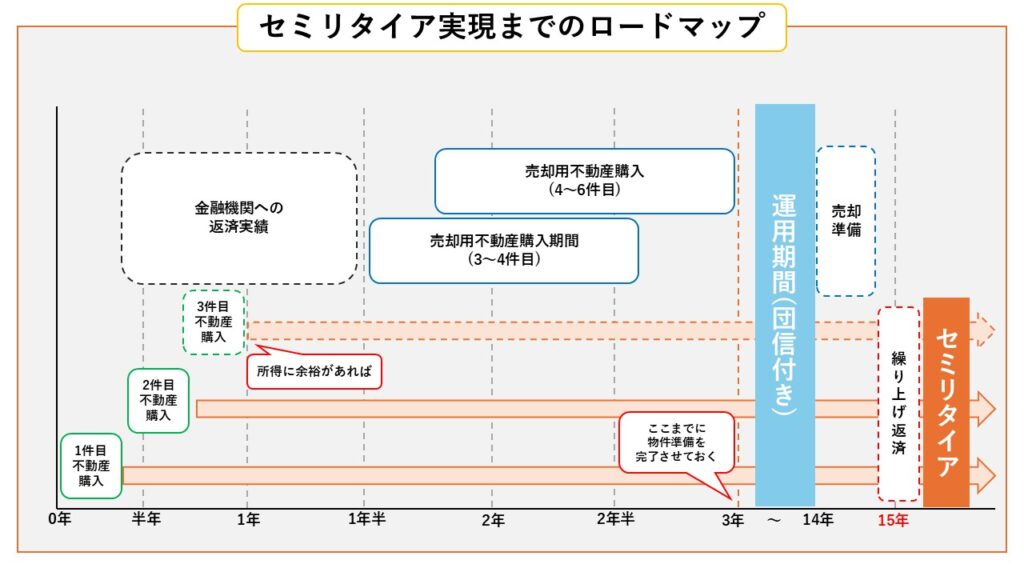

- 所有目的:15年後のセミリタイア

- 年齢:40歳

- 年収:1,500万円

- 節税効果:年間約300万円

この方は15年後のセミリタイアを目的として首都圏新築区分マンションを6件フルローンで購入しました。

運用期間中は節税効果1件あたり約50万円、6件で約300万円の所得圧縮をし、さらに団信をつけて保険効果を得る事で万が一の際のリスクを最小限にして運用しています。

最終的に3件売却をして繰り上げ返済をして30万円/月の家賃収入を早めにもらう計画になっています。

出口戦略は15年後の売却になりますので優先順位は

- 資産性の維持

- 運用期間中の安定性

- 節税額

このようになります。

場所にこだわって物件を選ぶ

どの目的でどの不動産を購入するにしても一番重要な事は『物件の場所』です。

この『物件の場所』さえよければ、どの目的で不動産を所有しても全てクリアされると言ってもいいでしょう。

その場所は首都圏の物件であることです。

その理由は以下の4つです。

- 東京都は日本国内唯一の人口増加都市

- 東京23区は全域でマンションの建築規制がある為、新築マンションが増えづらい

- 土地代が高い為、資産性の維持がしやすい

- 周辺エリア(都心から30分)も高い入居率である

東京都は日本国内で唯一人口が増加している場所です。

不動産投資をするという事は家賃収入を得るという事です。

この家賃収入は入居者がいなければ入ってくる事はありません、借り手がいなければどのような収支計画も絵に描いた餅です。

どれだけの入居者(借り手)の母数、人口がある場所なのかが重要になってくるわけです。

つまり、この日本国内において東京都以上に安定した場所は存在しないという事になります。

更に東京23区内は全域で単身者向けワンルームマンションの建築規制があり、入居率の高いワンルームマンションが増えづらい環境にあります。

この希少性の高さと人口増加の相乗効果により家賃の高さと高い入居率の両立が可能となっています。

先の章でも説明した通り不動産は建物代は減価償却で最終的にほぼゼロになり残るのは土地代のみになります。

つまり、最終的に土地の価値が不動産の価値であるという事になるのです。

日本の都道府県の公示地価平均のTOP5を見てみましょう。

| 順位 | エリア | 公示地価平均 |

| 1位 | 東京都 | 133万4,554円/㎡ |

| 2位 | 大阪府 | 37万6,222円/㎡ |

| 3位 | 京都府 | 33万1,742円/㎡ |

| 4位 | 神奈川県 | 30万1,569円/㎡ |

| 5位 | 福岡県 | 24万7,398円/㎡ |

※出典元:土地代データより(2025年7月末時点)

上記の通り、上位5つのエリアの中で首都圏エリアは東京都と神奈川県の2エリアになります。

神奈川エリアの中でも都心から30分圏内である横浜・川崎エリアであれば23区内からの人口流入で高い入居率が予想できます。

この2エリアであれば将来的な資産性の維持をしやすいと考えて差支えはないと言えるでしょう。

不動産投資に関するお悩み・疑問・ご質問はセットライフエージェンシーがお応えします!お気軽にご相談ください。

不動産を通じて節税を実現するための超実践的な5つのステップ

結論、不動産を購入するだけで節税効果は生まれます。

重要なのは、その節税効果がご自身の利益になっているのかどうかです。

不動産投資で節税効果を得るには『赤字をつくればいい』という事は先の章でも説明した通りですが、その赤字の中身が節税効果以上の損が出てしまっていては意味がありません。

ここでは不動産投資で節税効果を得るうえで、可能な限り損をするリスクを排除した形の超実践的なアドバイスを5つのステップに分けてご紹介します。

ステップ1.出口戦略:節税以外での不動産の所有目的を明確にする

まずはご自身が何のために不動産を所有するのか目的を明確にしましょう。

ここがはっきりしていないと最終的な出口戦略を決める事ができません。

たとえば

- 資産形成

- 老後準備

- 相続対策

- 固定費の見直し

- インフレ対策

- セミリタイア

など、購入目的の例としては様々あります。

参考までに購入目的をはっきりさせた場合の事例を見てみましょう。

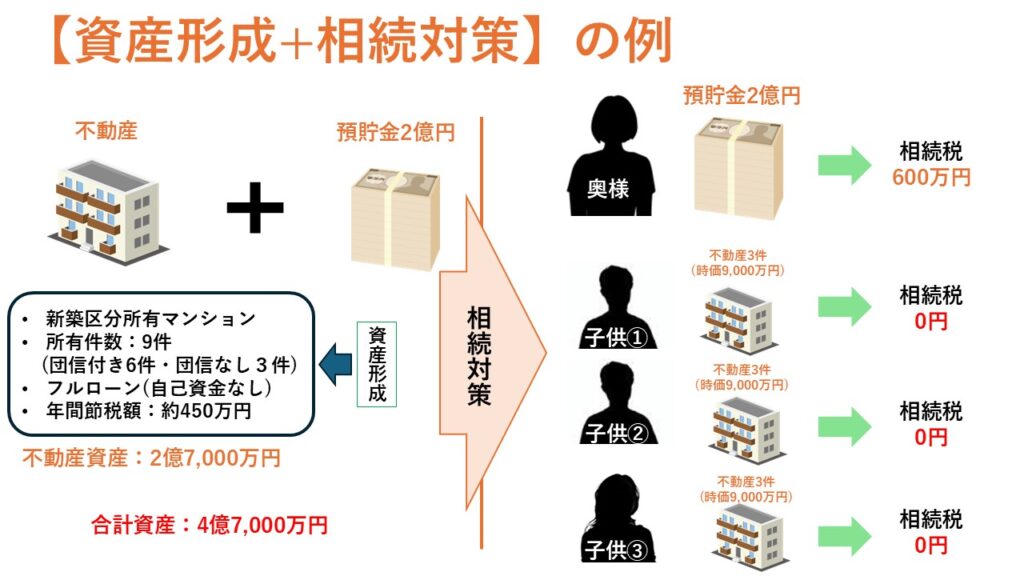

【資産形成+相続対策】の例

- 年齢:48歳

- 年収:3,200万円

- 家族:奥様1人、子供3人

- 職業:開業医

50代目前になり引退時期を検討すると同時に家族への相続に関して意識し始めた。

顧問税理士とも相談し、相続対策では不動産が有効という事で紹介された会社から話を聞いてみる事に。

首都圏の新築区分マンションを9件フルローンで購入しご自身の資産形成と相続対策を同時に行えるという事で不動産を持ち続けるという事を選択。

2億円の現金のみを4人で5,000万円ずつ相続した場合、相続税は2,400万円ですが不動産を取り入れて相続をした場合は路線価評価と債務控除により600万円になります。

現金のみでの相続の場合

| 相続人 | 取得額 | 相続税額 |

|---|---|---|

| 奥様 | 5,000万円 | 0円(配偶者控除) |

| 子1 | 5,000万円 | 800万円 |

| 子2 | 5,000万円 | 800万円 |

| 子3 | 5,000万円 | 800万円 |

| 相続税の総額:800万円 × 3人 = 2,400万円 |

||

不動産を取り入れた相続の場合

※上記の例はシミュレーションです。効果を保障するものではありません。

不動産のありなしで、資産額と相続税の合わせた差額は2億8,800万円となりました。

あくまでも一例ですが、この場合ですと、相続対策も含めての資産形成になりますので優先順位は以下の通りになります。

- 路線価評価による圧縮率:相続税の軽減

- 資産性の維持:首都圏エリア

- 分けやすさ:新築区分マンション

このようになり、首都圏の新築区分マンションという選択になります。

このように不動産の所有目的に応じて物件の選択や運用方法に違いが出てきます。

まずは、ご自身が何を目的として不動産を所有するのかを明確にすることを始めましょう。

ステップ2.資金計画:金融機関の選定

出口戦略が決まったら次は資金計画を立てましょう。

出口戦略の目的に対して不動産が何件必要なのか?そのためにいくらの資金が必要なのか?自己資金は出すのか?などの計画を立てましょう。

その為には融資を受ける金融機関の選定が重要になってきます。

どの様な金融機関があるか、その特徴と一緒に以下の表にまとめてみました。

金融機関種別一覧

| 種類 | 特徴 |

|---|---|

| 地方銀行・第二地銀 |

|

| 信用金庫・信用組合 |

|

| 都市銀行(メガバンク) |

|

| ノンバンク(オリックス・ジャックスなど) |

|

| 政府系金融機関(日本政策金融公庫など) |

|

| 投資用不動産特化系ローン(アプラス等) |

|

これらの金融機関でどこを選択すればいいのか、判断基準は所有目的により変わります。

重要なポイントをいくつかご紹介します。

ポイント1.金利

金利は月々のキャッシュフローに直結する重要なポイントです。

この混りに関しては金融機関からの借りれのタイミングなどで代わりったりしますので一概にどのタイミングがいいとは言い難いです。

しかし、金利は物件が変われば金利も変わります。

物件事の金利例を見てみましょう。

金利例

- 首都圏新築区分マンション:1%台

- 中古区分マンション:2%台前半~後半

- 築古物件(20年以上):2.5%~4%台

このように選択する物件でも金利は変わりますので、出来るだけ築浅の物件が有利になりやすい傾向があります。

金利面を有利に進めたいのであれば新築・築浅物件を選択するようにしましょう。

ポイント2.人物評価(自己資金割合)

金融機関によって物件価格に対しての自己資金(頭金)の割合が変わってきます。

そして、その要因としては借主に対する人物評価によって決まる事が大きいのです。

金融機関の人物評価ポイント

- 属性:医師・歯科医師・士業・公務員・上場企業勤務などの方は優遇あり

- 過去の信用情報:他行からの借入状況や過去の事故(未払い)などがないかの確認

- 年齢:高齢の場合、自己資金を求められる可能性あり

- 現在の年収:所得に対して約8倍~10倍が借入可能範囲

- 事業の経営状況:事業者は事業の経営状況も確認あり(黒字か)

金融機関は上記のような内容を元に人物評価をして融資の額を決定します。

その評価の基準は金融機関により様々です、何行か金融機関をあたりご自身を一番評価してくれるところを選択するようにしましょう。

満額評価が出ているのであれば、自己資金ゼロでも良いし、何割か入れるかは自由に選択してください。

ポイント3.対応エリア

金融機関には実は対応可能エリアというものが存在します。

例えば地銀などは地域密着型の金融機関の為、融資の対象が地元の物件に限られるケースがあります。

つまり、すでに懇意にしている地元の金融機関に首都圏の投資用物件を持ち込んでも対象エリア外のため断られてしまうと言うケースが発生する可能性があります。

この対応可能エリアは金融機関に問い合わせをすれば答えてくれますので事前に確認しておくのもいいかと思います。

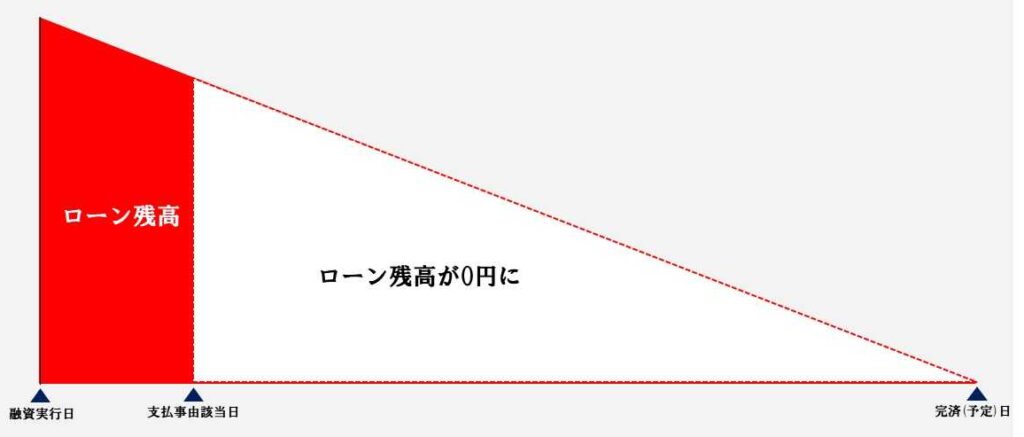

ポイント4.団信(団体信用生命保険)

団信(団体信用生命保険)は金融機関が借入に対して付帯してくれる保険で、債務者に万が一があった際に借入残債をゼロにしてくれるという内容です。

保障幅は金融機関により様々です。

団信保障内容の例

- 死亡

- 高度障害

- 要介護

- がん診断

- 生活習慣病

- 三大疾病

- 八大疾病 etc

これらの支払事由に該当した場合、借入の残債がゼロになると言うものが団信(団体信用生命保険)です。

ここに注目している人は不動産業者を含めても、実は少ないのかもしれません。

しかし、弊社ではこの『団信』の内容ほど金融機関の選定において最重要であると考えています。

その理由は不動産の運用期間が保険期間になるからです。

不動産投資における最大の弱点は運用期間が長いことにあります。

長期の運用期間にもし何か万が一があった場合、借入の返済が出来なくなるのではないか?という不安を考える方は少なくありません。

しかしこの団信に加入し運用する事によりその弱点がそのまま長期の生命保険に転ずるわけです。

そして団信の保障内容は近年だいぶ変わってきています。

最近では支払事由が生存でも対象になっているケースが存在します。

つまり、通常の生命保険となんら変わらない保障内容を不動産投資につけて運用する事ができるという事なのです。

この運用内容に関して詳しくは『ワンルームマンション投資が生命保険の代わりになるのは本当か?』の記事でも解説していますのでこちらをご覧ください。

金融機関により団信内容は変わりますので、希望する保障内容があるかを事前に確認しておきましょう。

ステップ3.物件選択:首都圏エリアでの新築物件を探す

不動産投資は物件選択が全てと言われるほど、物件選びは重要です。

先の章でご紹介した理由から対象となる首都圏エリアでの新築物件を探しましょう。

首都圏エリア新築物件を選択する理由

- 安定した入居率がある

- 資産価値の維持がしやすい

- 路線価による圧縮率が高い

- 金融機関からの満額評価が出やすい

ここまでのご紹介してきた内容で首都エリアの物件がどの選択肢においても一番有利であることはご理解いただけたか思います。

運用方法などは後から変える事は出来ますが、物件の選択だけは後から変える事は出来ません。

では、首都圏エリアのどのような物件を選択すればいいのでしょうか?

物件選択に失敗しない為のポイントをご紹介します。

失敗しないための首都圏エリアの物件選択のポイント

- 駅近(徒歩7分以内)にある

- 新築・築浅(築3年以内)物件

- 適正家賃の物件

- 人口増加エリアにある

- 総戸数が20戸以上

これらのポイントを注意して物件を選択するようにすることをおすすめします。

ステップ4.物件購入:売買契約・ローン申し込み・決済

物件が決まれば物件の売買契約をします。

契約内容に『ローン特約』についての明記がなされているかは事前にしっかりと確認しましょう。

ローン特約とは金融機関で希望の条件でローンが通らなかった場合契約を白紙にしてくれるという内容です。

事前にある程度は金融機関の感度は把握していたとしても万が一という事もあり得ます。

これはその場合の保険となりますので必ず確認しておきましょう。

売買契約書とその他の必要書類を準備して、選定しておいた金融機関にローンの申し込みをします。

事業主とサラリーマンで必要書類が違いますので、取得に時間のかかる書類は事前に準備をしておく方がいいでしょう。

サラリーマンの必要書類一覧

- 売買契約書

- 源泉徴収票

- 確定申告書(申告していた場合)

- 住民票

- 印鑑証明

- その他(提出を求められた資料)

事業主の必要書類一覧

- 売買契約書

- 確定申告書

- 決算書(3期分)

- 預金残高のわかる口座のコピー

- 借入残高証明

- 納税証明

- 課税証明

- 住民票

- 印鑑証明

- その他(提出を求められた資料)

金融機関にもよりますが、売買契約から約2週間~1ヶ月ほどで審査が完了します。

審査が通過した後は、金融機関との金消契約(金銭消費貸借契約)をして決済となります。

ステップ5.確定申告:書類準備・税理士との打ち合わせ

物件の購入が完了したら、確定申告の準備をしましょう。

節税効果を得るためにはこの確定申告が非常に重要です。

この確定申告により、減価償却と損益通算をすることで節税に繋がるからです。

基本的に自宅以外の不動産を所有した場合は、毎年の確定申告が義務になってきます。

減価償却やその他の経費の出し方などを事前に税理士と打ち合わせしておくのがいいでしょう。

不動産投資に関するお悩み・疑問・ご質問はセットライフエージェンシーがお応えします!お気軽にご相談ください。

年収3,000万円の高所得者の不動産を通じた節税ならセットライフエージェンシーへ

私たちセットライフエージェンシーでは、多くの富裕層と呼ばれるお客様を担当させて頂いており、節税に関してもリスクを少なく取り組む方法をご提案しています。

お客様にとって「万が一にも備えられる資産形成」を全力でサポートしています。

ここまでご紹介してきた通り、不動産を使って節税・資産形成を成功させるには、単なる「節税テクニック」ではなく、『物件エリア・安定性・資産性』などを分析した上でバランスよく設計する必要があります。これらをすべて自力で完璧に判断するのは現実的に不可能です。

セットライフエージェンシーでは専任担当者よるサポート体制があり、担当実績1,000件を超える専門チームによる『不動産保険運用®』のご提案を致します。

ご興味があれば、こちらの問い合わせフォームよりお問い合わせください。

物件選定から出口戦略までフルサポート

- 節税目的だけの不動産ではなく、そもそもの資産としての価値を維持しやすい首都圏エリアに限定された物件を選定しています。

- 購入して終わりではなく、35年後の売却出口まで見据えた中長期の戦略を設計し、ライフプランや税負担の変化に応じて最適なタイミングでの出口戦略をご提案します。

- 入居率や管理の不安もすべてお任せください。管理会社との連携・空室対策・修繕計画まで、収益の安定化に必要な実務面のサポートをトータルでご提供しています。

未公開の優良物件情報を独自ルートで提供

- ネットやポータルに出る前の「水面下情報」や、金融機関提携物件など、限られたルートでしか流通しないハイグレード物件を優先的にご紹介します。

- 入居率・修繕負担・再販性まで考慮した、投資としての安定性を重視した案件のみを厳選。無理なく続けられる運用を実現します。

個別無料相談&節税シミュレーション実施中

- 年収・所得区分・控除状況などを元に、あなたにとって本当に意味のある節税策をご提案します。不動産に限らず、小規模共済や保険との比較も踏まえた提案が可能です。

- 単年の節税額だけでなく、50年先までの収益・返済・税負担・相続まで含めたキャッシュフロー表を作成し、将来の経済的安心を見える化します。

- 「まだ検討段階…」という方でも安心。まずは非公開物件の資料請求だけでも可能です。お客様からのご希望がなければこちらからの営業連絡も一切いたしません。

こんな方におすすめです

- 所得が増え、税負担が重くなっている方

- 保険や経費だけでは節税対策が限界だと感じている方

- 資産形成・相続対策も同時に考えたい方

- ただの節税テクニックではなく、将来設計まで考えた資産運用をしたい方

セットライフが培ってきたノウハウをまとめた資料『自己資金を1円もかけずに首都圏の新築or築浅物件を取得し1億円の資産を形成する方法』もございます。よろしければ無料ダウンロードしてみてください。

\ 無理な営業は一切ありません。情報収集だけでもOKです /

まずはお気軽に、「資料ダウンロード」からスタートしてみてください。

不動産投資に関するお悩み・疑問・ご質問はセットライフエージェンシーがお応えします!お気軽にご相談ください。

年収3,000万円のお客様からいただく節税にまつわる質問とその回答

Q1.サラリーマンと個人事業主の場合で節税のやり方は変わりますか?

A. 大きく異なります。

サラリーマン(給与所得者)は、給与所得控除が自動的に適用される一方で、経費計上がほとんど認められないため、控除制度や投資による節税が中心となります。

一方、個人事業主は必要経費の計上や青色申告控除、小規模企業共済など、事業性のある支出を経費化して課税所得を圧縮する方法が取れます。

サラリーマン向け

- ふるさと納税、iDeCo、生命保険料控除、住宅ローン控除など

- 不動産投資による損益通算で所得圧縮

個人事業主向け

- 経費計上(車両・通信費・交際費など業務関連)

- 不動産投資による損益通算で所得圧縮

- 青色申告控除(最大65万円)

- 小規模企業共済

- 法人化による所得分散・役員報酬設計

Q2.医師の場合はどうやって節税すれば良いでしょうか?

A. 高収入医師は「事業化」「法人化」を絡めた節税が効果的です。

医師は給与所得者(勤務医)か、開業医・医療法人理事長かで節税手法が変わります。

勤務医の場合

- 不動産投資(減価償却による損益通算)

- iDeCoやNISAでの長期資産運用

- ふるさと納税などの控除活用

開業医(個人事業主・医療法人)の場合

- 法人化して役員報酬を最適化

- 家族への給与分散(事務作業に従事)

- 不動産投資(減価償却による損益通算)

- 医療機器や設備の計画的な経費計上

- 退職金制度(医療法人化の特典)

医師は高所得者ゆえ税率が最大55%ゾーンに入りやすく、「損益通算」「法人化」「退職金」の3つが節税の柱になります。

Q3.不動産投資が節税にならないと聞きましたが実際どうですか?

A. 節税効果は「物件選び」と「所得水準」によって大きく変わります。

確かに、黒字化した不動産は所得を押し上げるため節税にはなりませんが、築古物件を活用した減価償却や、初年度の諸経費計上を使えば、赤字を出して損益通算が可能です。

節税効果が出やすいパターン

- 減価償却期間が短い築古物件

- 高所得者(税率45〜55%)で損益通算の効果が大きい

- 物件購入時の諸費用(仲介手数料・登記費用など)が初年度に集中

節税にならないパターン

- 減価償却を躯体と設備で分けていない

- 所得が低く税率が低い人(節税効果が薄い)

- 空室率が高く、損失が大きい物件

Q4.築古物件と新築物件は結局どっちが節税に向いていますか?

A. 築古物件が圧倒的に節税向きです。

築古物件(特に木造アパート)は残存耐用年数が短く、4〜5年で償却できるため、大きな赤字を作りやすく高所得者との相性が抜群です。

- 築古木造(築20年以上)→ 耐用年数4年 → 減価償却スピードが速い

- 新築RCマンション → 耐用年数47年 → 年間償却は少額

例:築25年木造アパート(建物2,000万円)

-

年償却額:500万円 → 年収3,000万円の税率55%で約275万円節税効果

※築古物件は節税効果は大きいが、頭金・空室リスク・修繕費用・出口戦略(売却時)などの大きな不安要素を多く抱えています。節税のみを目的とした購入には注意が必要です。

Q5.相続税の観点ではどのような対策をすべきですか?

A. 「評価額を下げる」「資産を分散する」「現金を不動産に置き換える」が基本です。

主な対策

-

不動産への置き換え

現金→不動産にすることで評価額を3〜7割圧縮(路線価評価が時価の70%前後) -

生前贈与

年間110万円の非課税枠や、相続時精算課税制度の活用 -

法人化による資産保有

資産管理会社を設立し、法人保有に移すことで相続税評価を圧縮 -

生命保険活用

「500万円×法定相続人」の非課税枠を利用し、納税資金を準備 -

小規模宅地等の特例

居住・事業用の土地評価を80%減額可能 - 債務控除による相殺

不動産の借入などをあえて残して、現金資産などと相殺して相続評価を減額する事が可能 - 配偶者控除をフルで活用する

子供がいる場合は一次相続・二次相続までを考えて資産を分散しておく

高所得層は相続税率50〜55%ゾーンに入りやすく、「所得税対策」と「相続税対策」を並行して設計する必要があります。

不動産投資に関するお悩み・疑問・ご質問はセットライフエージェンシーがお応えします!お気軽にご相談ください。

まとめ

- おススメの節税手法は不動産投資・法人化・役員報酬の調整の3つ

- 中でも不動産投資が最も効果的

- 不動産は節税以外の目的を第一優先にする

- 不動産での節税にご興味のある方はセットライフにお問合せ下さい!