不動産投資を始めようとする際に、まず悩むのが「現金一括で購入するべきか、それともローンを活用するべきか」という点です。

それぞれにメリット・デメリットがあるため、どちらが優れているとは一概に言えませんが、多くのケースで「ローンを活用するほうが合理的」という結論に至ることが多いのも事実です。

本記事では、現金一括とローン利用を比較しつつ、それぞれの戦略が適しているケースや、ローン利用時の注意点、そして実際にローンを活用して不動産投資をスタートさせる流れについて解説します。

現金一括とローン利用の比較

まずは、現金一括とローン利用の主な違いを比較してみましょう。

| 項目 | 現金一括 | ローン利用 |

| 初期投資額 | △:高い | ◎:低い |

| 資金効率 | △:低い | ◎:高い |

| リスク管理 | 〇:高め | ◎:分散可 |

| 手続きの手間 | ◎:簡単 | △:複雑 |

| キャッシュフロー | 〇:月々 △:トータル | △:月々 ◎:トータル |

| 節税効果 | △:限定的 | ◎:高い |

| レバレッジ効果 | ✕:なし | ◎:あり |

| 万一の時の対応 | 〇:相続時のみ | ◎:団信と相続時で備えられる |

このように、ローンを利用することで資金効率や節税効果、リスク分散の面で多くのメリットを享受できます。

一方で、金融機関の審査などに必要な書類や手続きなど個人で手続きを進めるにはかなり手間がかかってしまいます。

不動産投資を現金一括で始めるのは非推奨

結論からいうと、多くのケースで不動産投資を現金一括で始めるのはおすすめできません。その最大の理由は「レバレッジ効果を活かせないから」です。

たとえば、手元に3,000万円ある人が、3,000万円の物件を一括購入するのと、1,000万円の頭金で3件の物件をローンで購入するのとでは、得られる家賃収入や資産の成長性に大きな違いが生じます。ローンを活用することで、少ない自己資金でもより大きな資産運用が可能になるのです。

これが頭金なし(フルローン)の状態であれば効果はより大きくなります。

実際のケースをご紹介します。

40代のサラリーマンの方が3,000万円の新築マンション3件をそれぞれ頭金を300万円ずつ出して購入しました。(8,100万円はローン利用)

毎月の家賃収入の合計は約35万円でそこから金融機関への返済を抜くと手残りは5万円のプラスです。

借入分の8,100万円には団信(団体信用生命保険)に加入をしている為、ご自身の身に何か万が一があった場合でもマンション自体は手元に資産として残せるように設計されています。

少ない資金で大きな資産が作れると言うのも現金一括にはない魅力の一つと言えます。

不動産投資を現金一括で始めた方がいいケース

すべてのケースでローンがベストとは限りません。以下のような場合には、現金一括での購入が適している可能性もあります。

金融機関の審査が難しい方

年齢や所得の関係で、金融機関のローンの審査が難しい方は現金一括で購入した方が良いでしょう。

預貯金が2億円以上ある方

現金預金が2億円以上ある方も一括で購入してしまった方がいいかもしれません。

これはインフレ(物価上昇)もあり現金の価値が目減りしていくのに対して対策をする為です。

インフレ率が政府が推進している2%で今後も推移していった場合、1年間で2%ずつ現金の価値が下がっていきますので10年で2億円は1億5,600万円の価値になり4,400万円損をしているという事なのです。

インフレ対策として現金を実物資産である不動産に変えておく事は有効です。

借入金利が3%以上になってしまう方

金融機関からの借入金利が上がってしまう方も現金で購入した方がいいでしょう。

金利は、はっきり言えばただの支出です。

投資用の不動産購入時に借入金利の妥協できるラインは人それぞれかと思いますが、3%に到達してしまうようであれば金融機関を変更するか現金一括で購入した方がいいでしょう。

不動産投資でローンを利用する際の注意点

ローンを利用することには多くのメリットがありますが、慎重に計画を立てる必要があります。以下に、主な注意点とアドバイスをまとめました。

金融機関選び

メガバンク、地方銀行、信用金庫、ノンバンクなど、選択肢は多数ありますが、融資条件や金利、審査の基準は大きく異なります。不動産投資に慣れた金融機関を選ぶことで、スムーズな審査と好条件を引き出すことができます。

多くの不動産販売会社は提携している金融機関がありますので並行して3行ほど申し込んでから絞っていった方がいいでしょう。

金利タイプの選択

-

変動金利:初期金利が低く設定されているが、将来的に上昇する可能性がある。

-

固定金利:金利が一定なので返済計画を立てやすいが、変動に比べてやや高め。

現在の超低金利環境では変動金利が魅力的に映るかもしれませんが、長期的な金利上昇リスクも踏まえて検討しましょう。

返済期間の設定

長期間に設定すると月々の返済負担が軽くなりますが、総支払額は増えます。短期間にすると総額は減りますが、月々の負担が重くなり、キャッシュフローが圧迫される可能性も。

ご自身の収入・ライフプランに合わせたバランスが大切です。

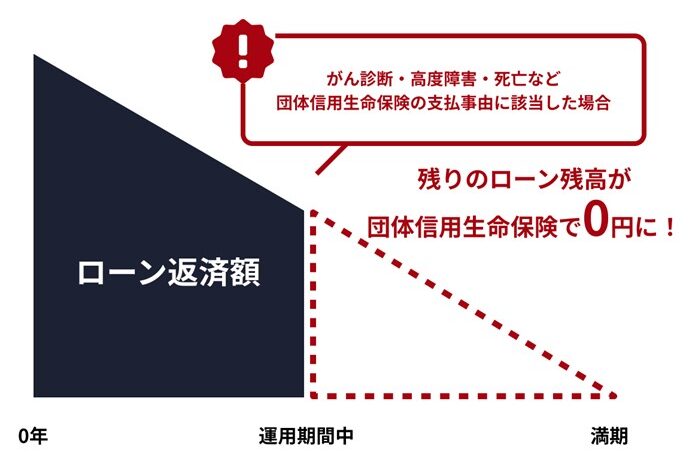

団信への加入

ローンを利用する上で最も重要だと考えられる項目が団信(団体信用生命保険)です。

団信はローンに対して付帯する保険で支払事由に該当した時に借入残高を0円にしてくれるという保険です。

保険料は金利の中に含まれていますので追加で何か費用が発生するとい事もありません。

保障内容は各金融機関で違っていますので希望の団信の保障内容があるかは事前に確認をしておいた方がいいでしょう。

団信について詳しくは『団体信用生命保険に関して知っておくべき10のこと』の記事内でご紹介していますのでこちらをご覧ください。

ローンを前提とした不動産投資の始め方

ローンを活用した不動産投資は限られた自己資金でレバレッジを効かせ資産形成のスピードを高めるための有効な手段です。

しかし、勢いで物件を購入したり、ローンの仕組みを理解せずに借入をしてしまうと、返済に追われたり想定外のリスクを抱えることにもなりかねません。

ここでは、不動産投資においてローンを活用する際の全体像を丁寧に分解しながら、各ステップで意識すべきポイントを解説していきます。

自己資金と投資目的の整理

最初にすべきことは、自分がどれくらいの自己資金を用意できるか、そして投資を通じて何を得たいのかを明確にすることです。

- 用意できる頭金はいくらか?

- 保有目的は「投資・節税・保険・相続」のどれなのか?

- 資産形成期間はどれくらいを見込んでいるか?

このような問いを自分に投げかけてみましょう。

たとえば、月々数万円の不労所得を得たいのか、将来の売却益を見込んで資産価値の高いエリアに投資するのかによって、物件の種類やエリア、ローンの組み方も大きく変わってきます。

何よりも「何のために不動産を所有するのか」の目的を最初にはっきりとしておかないと運用計画もそれぞれ違ってきます。

購入する物件の選定

自己資金と目的が整理できたら、次は物件選びです。

不動産投資では「物件選びがすべて」と言われるほど、ここが最も重要な工程です。

ローンを組んで長期間保有することを考えると、収益性だけでなく、賃貸需要や将来の売却しやすさまで視野に入れた物件選定が必要です。

通常であれば様々な項目を精査して、慎重に物件を選ぶ必要があります。

しかし、今回はここで物件選びの簡単なコツをお伝えします。

注目する点は2点です、それは

「金融機関が満額評価をしているか?」と

「首都圏にある物件か?」です。

誤解を恐れずに、はっきり言うのであればこの2点が大丈夫なのであればその物件はあたりです。

それぞれ解説します。

まず金融機関が満額評価をしているか?という点ですが、金融機関は融資の対象となる物件に対してどれくらいの資産性があるのかを査定します。

金融機関が物件選びで見るポイント

- 立地(駅距離、都心からのアクセス)

- 築年数と修繕履歴

- 周辺の人口動態・賃貸需要

- 利回り(表面・実質)

- 家賃設定の妥当性

- 管理体制(管理会社の質など)

こういった項目と対象物件を照らし合わせて、収益還元法を元に物件に対していくらまで融資をするかを決定します。

万が一、ローンの返済が滞った場合に物件自体が融資額に見合うだけの価値が無ければ金融機関は資金を回収できなくなってしまします。

つまり、対象物件に金融機関が満額評価をするという事は、これらすべての項目をクリアして物件の販売価格に見合うだけの資産価値を金融機関が保障しているという事なのです。

次に、首都圏にある物件か?という点ですが、運用期間中の安定性が段違いなのが理由です。

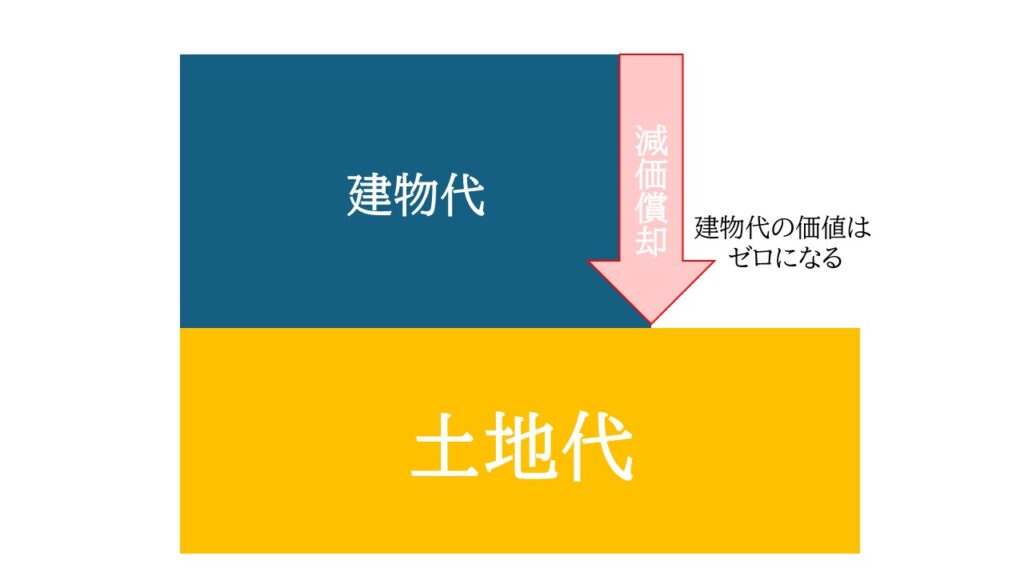

まず所有権のある不動産とは全て建物代と土地代に分ける事ができ、建物代は減価償却で最終的にゼロになり土地代のみが残ります。

つまり土地代が不動産における最終的な資産価値であると言えるのです。

日本で一番土地代が高いのは東京都です。

参考までに公示地価平均の価格を見てみましょう。

| 順位 | 都道府県 | 公示地価平均(2025年4月時点) |

| 1位 | 東京都 | 133万4554円/m2 |

| 2位 | 大阪府 | 37万6222円/m2 |

| 3位 | 京都府 | 33万1742円/m2 |

| 4位 | 神奈川県 | 30万1569円/m2 |

| 5位 | 福岡県 | 24万7398円/m2 |

出典元:土地代データより

不動産投資は長期間になりますので、最終的に物件自体の資産価値が維持されやすい場所が理想的です。

更に東京都の人口は1,400万人を超えていて、約半数が単身者になります。

首都圏、主に東京23区内は全域でワンルームマンションの建築規制があり単身者向け物件の供給が圧倒的に足りてません。

人口の増加に対して供給数が圧倒的に足りていない為、家賃も高い23区から都外の川崎・横浜エリアに人口があふれているのが現状です。

つまりそれだけ首都圏の物件自体の入居率が安定しているという事になります。

「金融機関が満額評価をしているか?」と「首都圏にある物件か?」の2点さえ気を付けていれば物件選びで失敗する可能性は限りなく低くなると言えるでしょう。

金融機関の選定と事前審査

物件と同時並行で行うべきなのが、融資先の選定です。

主な融資先の特徴

| 金融機関 | 特徴 |

|---|---|

| メガバンク | 金利が低いが審査が厳しめ。年収や資産がしっかりある人向け。 |

| 地方銀行・信用金庫 | 地域密着型。条件次第で柔軟な対応が期待できる。 |

| ノンバンク(信販系など) | 金利はやや高いが、審査が通りやすくスピードも早い。 |

一般的には、まずメガバンク・地銀・信用金庫などからあたり、条件が合わなければノンバンクを検討するという流れが多いですが、今回は各金融機関の取り扱っている団信を確認してその希望条件にあう金融機関から打診を進めていくのがいいでしょう。

事前審査で見られるポイント

- 年収(サラリーマンなら500万円以上が目安)

- 勤務先の安定性(医業・士業・上場企業・公務員は評価が高い)

- 自己資金の割合

- 他の借入状況(マイカーローン・奨学金など)

- 資産背景(預貯金・保有不動産の有無)

物件が決まってから本審査に入るため、事前に「どれくらい借りられるか」の目安をつけておくことで、予算に合った物件選びができます。

参考までに金融機関からの融資金額の早見表を見てみましょう。

年収倍率融資額早見表

| 年収 | 借入金額 |

| 500万円 | 4,000万円まで |

| 600万円 | 4,800万円まで |

| 700万円 | 5,600万円まで |

| 800万円 | 6,400万円まで |

| 900万円 | 7,200万円まで |

| 1,000万円 | 8,000万円~10,000万円まで |

| 1,100万円 | 8,800万円~11,000万円まで |

| 1,200万円 | 9,600万円~12,000万円まで |

| 1,300万円 | 10,400万円~13,000万円まで |

| 1,400万円 | 11,200万円~14,000万円まで |

| 1,500万円以上 | 15,000万円~応相談 |

ご自身の年収に合わせて無理のない範囲で予算を決めましょう。

売買契約・ローン本審査・決済

購入する物件が決まり、事前審査を通過したら、いよいよ売買契約です。

売買契約を締結した後、金融機関へローンの本申込みを行い、審査が通過すればローン契約(金銭消費貸借契約)を結びます。その後、決済・物件の引渡しという流れです。

このフェーズでは、以下のような書類が必要になります。

- 住民票

- 印鑑証明

- 源泉徴収票(または確定申告書)

- 預金通帳の写し

- 購入物件の重要事項説明書、売買契約書 など

初めての方は不安になるかもしれませんが、不動産会社やローン担当者が丁寧にサポートしてくれるので、落ち着いて手続きを進めましょう。

決済してからが本当のスタート

不動産投資は決済(物件引き渡し)後からが、本当のスタートになります。

ここまでの話は全て準備にすぎません。

では、ここまで準備してきたことを改めて整理してみましょう。

- 資本金の確認➡捻出できる自己資金の把握・購入目的の明確化(出口戦略)

- 物件の選定➡「首都圏にあるか」「金融機関が満額評価しているか」

- 金融機関の選定➡団信の内容・金利・融資条件の精査

- 決済(引き渡し)➡運用開始

ではこの運用開始の後にやることは何があるのでしょうか?

実はあんまりやることはありません。

その理由は物件を首都圏限定にしたからです。

首都圏の単身者向け不動産は先の章でも説明した通り、需要過多の状態で現在も続いています。

そのため、入居率の良い賃貸物件は管理会社が取り合いの状態になっています。

なので、入退去に関しての手続きなどは、ほとんどの場合問題ありませんし、運用期間中は団信の保険効果もあり生命保険としても活用が出来ています。

やる事と言えば、家賃が毎月入金されているかのチェックと年1回の確定申告です。

「本当にそんなものなの?」

とお考えの方もいらしゃるかと思いますが、

不動産投資は準備が8割:運用2割

と言われるほど準備の割合が大きいのです。

そして、その準備の中でも最重要である立地を精査したからこその結果なのです。

あとは、最終的な出口戦略で

- 何年後に売却するのか

- 老後の収入口として家賃をもらい続けるのか

- 相続対策でずっと保有し続けるのか

どれを選択しているのかです。

まとめ

- 現金一括とローン利用ではローン利用の方がメリットは強い

- 現金一括で購入した方がいいケースも存在する

- ローンを利用した不動産投資は物件選びが全て

- 「首都圏にあるか」「金融機関が満額評価をしているか」の2点で物件を選ぶ

- 不動産投資は準備8割:運用2割